投資銀行の業務内容

投資銀行を一言で表すと「直接金融(証券)にかかわる包括的な金融サービス業に携わる金融機関」です。

対義語として商業銀行と呼ばれる形態の金融機関がありますが、商業銀行は間接金融にかかわる金融サービスに携わっています。

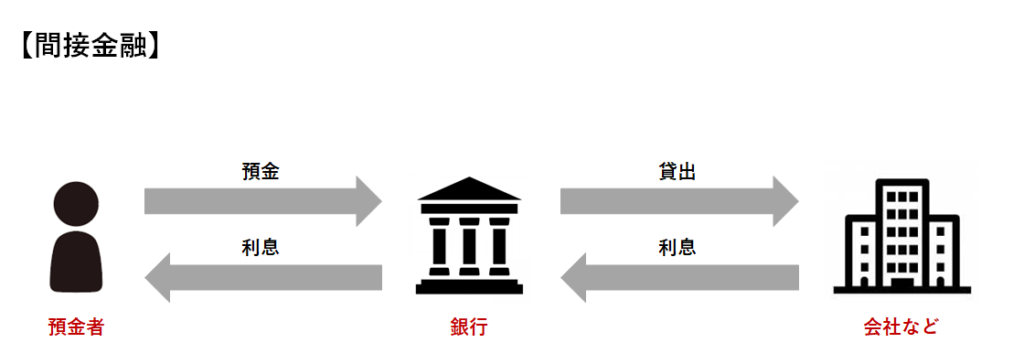

間接金融は我々が銀行に預けているお金を元に、資金を必要としている会社などに銀行がお金を貸し出す金融システムのことを言います。

資金の元々の出し手は我々預金者ですが、銀行が元本保証をしたうえで中間に入るので「間接的」な資金調達手法として間接金融と呼ぶわけです。

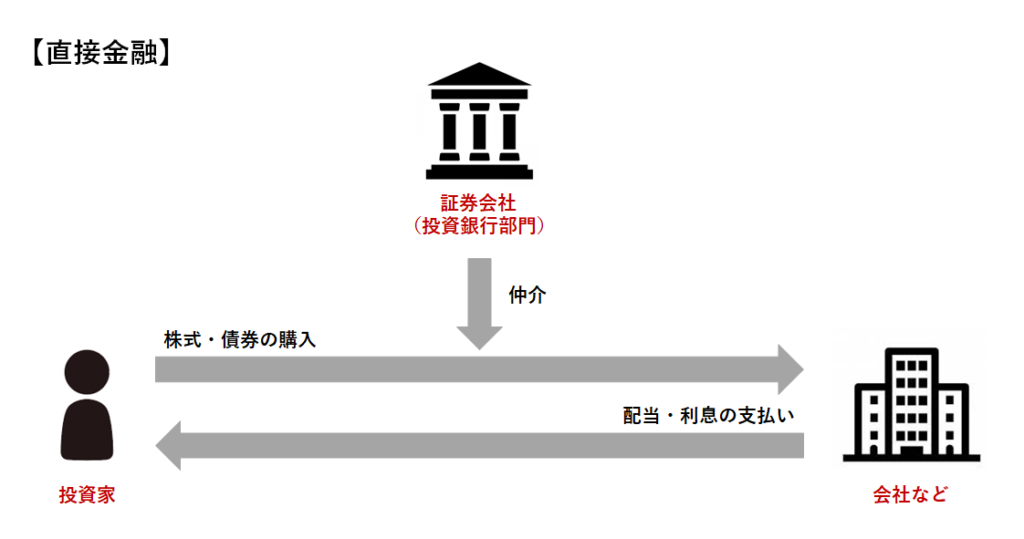

一方で直接金融はその反対で、投資家が直接リスクを負ったうえで資金の出し手になるため「直接的」な資金調達手法として直接金融と呼ばれます。

非上場企業は主に増資(株式発行)メインですが、この際多くの場合は第三者割当増資(特定の投資家に対して株式を発行する手法)を用いるので証券会社は基本的に必要ありません。

縁故のある第三者に発行する相対取引であり、ある程度会社のことを理解して合意したうえでの投資判断になるためです。

証券会社が介在して広く情報を開示する必要がないわけです。

逆に上場企業による公募増資や起債の際は不特定多数の投資家に対して株式や債券を販売するので、買い手と売り手の情報格差を是正して投資家保護をする目的で証券会社が仲介として入る場合がほとんどです。

発行する会社(発行体)に対する理解が低い投資家に対しても募集を掛けるわけなので、投資家側と会社側でなるべく情報格差がなくなるように(=確度の高い投資判断ができるように)一定のデューディリジェンスや開示書類の準備を証券会社が行うわけです。

発行する金額が少ない場合は直接募集をする手法もありますが、基本的には数百億円~のレベルの発行になるはずなので、会社からすると投資家の顧客網も持っている証券会社を中間に入れざるを得ないという側面もあります。

証券会社の介入方法も面白く、一旦会社から株式や債券を買い取り(”引受”といいます)、それを改めて投資家に販売するという方式を採っています。

こうすることで発行体はリスクを証券会社に”転嫁”することができるので、発行難易度を相対的に下げられより資金調達を円滑に進めることが出来ます。

証券会社としても確実に投資家に全額売り切らないと自分たちが在庫を抱えてしまうことになるので、投資家からのヒアリングやマーケット環境を見つつ、発行体に適正と思われる発行金額を提案していく形となります。

投資銀行と証券会社の違い

いつの間にか混同される形で使われている「投資銀行」と「証券会社」の用語ですが、ここで定義は明確にしておきましょう。

現在一般的に「投資銀行」と呼ぶ場合はほとんど「証券会社」と同じ意味で使われる場合が多いです。

この記事でもそれに則って「投資銀行=証券会社」の意味で使っています。

ただし「投資銀行部門」となると意味は違います。

もともと「投資銀行部門」から派生して「投資銀行」と呼ばれるようになったのですが、投資銀行部門という場合はIBDのみ、もっと狭めて言うと「M&Aアドバイザリー」を指します。

ただし投資銀行の語源は「企業が事業経営をするために必要な投資を支援するための銀行」ですし、歴史的にはその投資をするための資金を代わりに集めてあげる会社として投資銀行(証券会社)は発生したので、原義を辿ると少し変な感じがします。

その原義である資金調達の話(キャピタルマーケッツ部門または資本市場部)になると、今ではすっかり証券会社と呼ばれることが多いです。

「主幹事証券会社」という言葉はありますが「主幹事投資銀行」という言葉はそういえばないですね。

ということはマーケッツ部門のセールスやトレーダーの人たちは自分たちのことを「証券会社」と呼ぶわけで、あまり投資銀行という言葉を口にすることはありません。

むしろIBD=効率の悪い長時間労働をしている人たちと思っている節は大きいので、敢えて投資銀行という用語を使ってないとも取れます。

投資銀行の部門紹介

前置きが長くなりましたが、次に投資銀行(証券会社)の各部門の紹介に移ります。

①投資銀行部門(IBD)

投資銀行と言えばIBDを連想するように、金融業界の花形部門の一つです。

クライアント企業に対する提供価値は主に2つあり、簡単に言うと「M&Aに関する助言及び支援」と「株式もしくは債券を発行する際の販売代理業務」です。

コーポレートファイナンス全般が好きな人はどちらかというと前者、マーケットも見つつ企業の最適資本構成を考えたい人は後者が向いているかもしれません。

投資銀行部門内は主に営業の「カバレッジ」とプロダクト部隊の「M&Aアドバイザリー」「資本市場部」の3つに分かれています。

カバレッジ

カバレッジというとカッコよく聞こえますが、一言で表せば営業部隊です。

ただしセールスというとマーケッツ部門の人間のことを指しますし、マーケッツ部門のように投資家に対して金融商品を売るわけではなく、事業会社や投資ファンドの味方になって支援してあげるのが主な業務です。

1か月に1回前後の頻度で企業を訪問し、競合他社の株価やマルチプル動向/株式アナリストからの評価等を纏めた資料を見せながらプレゼンすることで、企業側のM&A意欲や資金調達ニーズを探っていきます。

基本は企業側が「ちょっと●●事業に関連するM&Aを考えているんだけど…」「資金調達先の多様化のために外債発行を考えているんだけど…」と投資銀行側に話を持ち掛けるところから案件が発生することが多いですが、時にはバンカーから積極的にM&Aや資金調達を提案することもあります。

ただしこれは「バンカーズ・アイデア」と言われ失敗する確率は高いことで有名です。

というのも企業のことは企業自身が一番よく分かっているにもかかわらず、IBDからの提案の言いなりになって案件を進めて実行したなら、統合がうまくいかなかったりシナジーが発現しなかったりという事態が発生しやすいからです。

ですのでIBDの優秀なカバレッジバンカーは、今後M&Aや資金調達ニーズがありそうな会社には定期的にアプローチを掛けておき、いざという時に優先的に声を掛けてもらいやすいポジションを築くことに注力しています。

アプローチは重い提案をするよりは軽くマーケットアップデートをしてあげる程度で良く、何より相手の状況を対面で知る機会を設けることが重要なわけですね。

そしていざ案件化のにおいがした瞬間にはプロダクト部隊と連携し、重いピッチ資料を作成して熱を込めてストーリーを話しクライアントを動かす努力をします。

そして案件化した後は交渉全体のコーディネーターとしてクライアントからの相談窓口としての役目を担うわけです。

これは主にシニアバンカーの役割なので、カバレッジ部隊に配属されたジュニアは何をするかと言えばひたすらに訪問資料の作成です。

業界知見が必然的に身に付くのでその土地勘を生かして総合商社の財務部門やベンチャー企業に転職する人がプロダクトに比べると多いです。

ただしその一方で財務モデル作成・DDの主導・プライシングといった細部の業務はプロダクト部隊に譲ることになるので、PEファンドへの転職は相対的に難しいと言えます。

M&Aアドバイザリー

戦場のように厳しい環境でありながら、そこでジュニア時代を耐え抜けば一生モノの経験を得られる場所がM&Aアドバイザリー部です。

投資銀行部門の根幹を担う部署であり、かつこの部署で作成したExcelモデルを元に案件交渉がなされるため、肩にかかるプレッシャーはそれ相応に大きいと言えます。

実際外資系のM&Aアドバイザリー部に関してはジュニアもシニアもその多くが日系証券からの転職者であり、新卒入社した際に机を並べるのは土台が既に作られた優秀な20代後半~30代の人ということになります。

モデリングスキルは勿論のこと、法務・税務・経営全般の専門知識にもある程度精通しておかないと、案件時にリーガルアドバイザーや税務アドバイザーと話ができないため、新卒入社した場合は自学自習に励みインプットとアウトプットを繰り返すことはマストになります。

アナリストからアソシエイトに昇進する際にも相対的に難易度が高く、昇進できないまま転職していく人も一定数います。

こういった厳しい環境ではあるものの、基本的には1人当たり1~2案件のアサインのため、どっしり腰を据えて案件対応に当たることができます。

カバレッジは複数の訪問資料を同時並行で作成しなくてはいけないことも多々発生しますが、M&Aアドバイザリー部ではこういったことは起きにくいです。

競争も激しくそれなりに長時間労働も強いられながら勉強も続けなくてはいけないというタフな環境ですが、ここで若い頃に揉まれた経験は一生の宝となるはずです。

転職先として最も多いのはPEファンドであり、専門性の高いM&Aのエグゼキューション経験を高く評価してくれている証左と言えるでしょう。

資本市場部(キャピタルマーケッツ)

キャピタルマーケッツ部とも呼ばれる資本市場部は、更に株式調達を専門とするエクイティキャピタルマーケッツ(ECM)、債券調達を専門とするデットキャピタルマーケッツ(DCM)の2つに分かれているのが一般的です。

株式と債券は同じ「証券」であるものの性質が異なるためこのような分け方をしています。

一般的に株式会社の場合は新株発行はそれなりに難易度が高いとされており、ECMは時に案件が殆どない閑散期に当たることもあります。

というのもむやみに新株を発行すると既存株主の利益を薄めてしまうことに繋がるからで、既存株主は会社の所有者ですから彼らの顔色はしっかり窺ってあげる必要があるわけです。

自分の持っている株券の価値が一時的に薄まったとしても、新株発行によって得た資金で長期的に企業価値向上につながる事業活動ができるというのであれば、株主も納得して新株発行を承認してくれます。

こういった障壁があるのでECMはDCMに比べて案件が少ない傾向にあります。

ただ一方でIPO(新規株式公開)等の経験を積むことが出来ればベンチャー企業のCFOポジション等が見えてきます。

ベンチャーIPOを実際に考えていたり、IPO前の資本政策(事前譲渡)も含めたトータルコーディネートを求めていたりする場合が多いですからね。

金融会計用語に通じた内部者が一人いれば監査法人や証券会社と円滑に話を進めることができるので、そういった意味でも金融業界経験者、もといエクイティファイナンスに携わった経験のある人のニーズはあると言えるでしょう。

一方企業にとって債券発行はそこまで難易度が高くないため、DCMにいれば一定程度案件に恵まれた生活を送ることが出来ます。

というのも企業は常に「リファイナンス」をするので、前の債券の償還日が近くなるとまた新たな債券を発行したいと考えるからです。

例えば企業Aがかつて3年債で100億円(利率1%)を調達していたとした場合、3年後には約103億円で投資家に債券を償還する必要があります。

債券は株式と違い経営権はないものの、元本及び利息が保証されているので必ず返さないといけません。

というわけで3年が経ち一気に100億円返したとしたら、一時的に現金が減ってビジネスが回らなくなったり、そもそも企業として手元に100億円がない場合があったりという問題が発生します。

こういった問題に対処するため、予め「借り換え」として100億円を返すためにまた100億円を借りるのです。

個人がこういったことをやったら自転車操業と揶揄されそうですが、企業は個人と異なり事業活動によって出た利益で一気にキャッシュを増やせる可能性があるのである程度は許容されます。

勿論格付機関によって返済能力はしっかり評価されますが。

こういった「借り換え(リファイナンス)」の概念があるので、リファイナンスのサイクルに合わせて案件が発生します。

お得意様があるのであれば、身も蓋もない言い方をすると放っておいても案件が発生し主幹事証券会社に指名してくれることもあります。

ただし証券会社側としてもいつ主幹事を外されるか分からないので、継続的にカバレッジバンカーと一緒に営業を掛けて顔を忘れられないよう努力しています。

気になるDCMの転職先ですが、正直DCMの人は金融業界でぐるぐるする人が多い印象です。

事業会社側の財務部に回る人も少ないですし、勿論PEファンドに転職する人も少ないです。

PEファンドは買収したアセットに対してローン(銀行借入)を付けることはあってもボンド(債券)を付けることは殆どないからです。

債券に通じた専門家を雇用するインセンティブが薄いわけですね。

こういったProfit & Conflictがあることは頭に入れておきましょう。

投資銀行の部門紹介:次回に続く

さてここまで投資銀行の全体図と投資銀行部門についてご紹介しました。

私はIBDに所属していたのでどこまで専門的に書けるかは分かりませんが、続編としてマーケッツやリサーチと言ったセカンダリー業務を担当する部門の紹介もしたいと思います。

記事が出来上がるのをお楽しみに。