就職偏差値ランキンングで上位に君臨し、戦略コンサルや総合商社とともに東大早慶の学生から人気のある投資銀行業界。

「企業の戦略部分に関わる知的労働ができる」「何千億円という額を動かす案件に関われる」等という魅力的な側面に惹かれる学生や転職者が多いと思いますが、それはあくまで投資銀行という企業体としての話であり、実際に入社後どのような業務をやるのかは意外とわかっていない方も多いと思います。

ということで今回は実際に投資銀行のジュニアバンカーが行っている業務の一例を解説していきたいと思います。

外資系投資銀行も日系投資銀行も基本的にやっていることは同じなので、投資銀行志望者はぜひ参考にしてみて下さい!

ジュニアバンカーのアサイン方法

そもそもジュニアバンカーはどのような形で仕事を振られるのが多いのでしょうか?

①基本的にはプール制

「プール制」という言葉はあまり馴染みがないかもしれないですが、言い換えてみれば「チーム制」の逆です。

入社後アナリストの間は業界・案件性質を限定することなく、色々な業務にアサインされることが通常です。

前職の経験がよほど特異であるかもしくはアソシエイト以上の採用であれば入社後いきなり特定のチームに配属になりますが、それ以外であれば多くはプール制です。

特に若くて経験が浅いうちは色々な性質の仕事を経験することで満遍なく知識を付け、あわせて自分の好みや適性を判断していくことが主目的でプール制が採用されます。

これは特に人数の少ない投資銀行の場合は顕著で、純粋にマンパワーが足りないため色々な仕事にアサインされることになるでしょう。

一方人数が多く各部署が一定程度組織化されている場合は、入社後からある程度チームの割り振りが決まっている場合もあります。

満遍なく幅広い経験は制限される一方、ジュニアの頃からより業界知見やM&Aもしくは資金調達に対する知見を深められるメリットは魅力的です。

カバレッジであれば業界別に、プロダクトであればM&Aか株式か債券かという括りでチーム分けがなされていますが、その中でも様々な性質の仕事があるので最初から多少チームが決められていても一定以上の幅広い経験をすることはどこに行っても可能です。

その意味でどの投資銀行も狭義であれ広義であれプール制をとっていると言えるでしょう。

②アサインはM&A案件、資金調達案件、ピッチの3種類

では気になるアサインメントの種類はどのようなものがあるのでしょう?

基本的には「日々の営業タイプ」と「案件タイプ」の2つに大別されますが、後者は特に2つに分けられます。

厳密に言えばさらにそこも細分化できますが、大体は日々の営業である「ピッチ」、案件である「M&A」「資金調達」の3つでしょう。

日系投資銀行や外資系トップティアハウスについては案件が割と多めなので、M&Aや株式調達・債券調達の案件にアサインされることが多くなります。

一方で競争力が相対的に低いセカンドティア群の外資系投資銀行の場合、どうしても案件化のための営業中心になるのでピッチが多くなってきます。

まとめると下記のような階層構造になっているわけですが、どのアサインメントがハウス全体として多くなるかは会社の社格や時期によっても変わります。

- ピッチ

- マーケットアップデート

- M&A提案

- 新株発行/IPO提案

- 起債提案

- アクティビスト対応支援

- M&A関連

- 企業買収/事業買収

- 企業売却/事業売却

- 経営統合/事業統合

- ジョイントベンチャー設立

- マネジメントバイアウト(MBO)

- 資金調達関連

- 株式調達案件

- 株式発行(Public Offering)

- 新規株式公開(Initial Public Offering)

- 債券調達案件

- 国内債発行(円建て債)

- 外国債発行(ドル建て/ユーロ建て債など)

- 劣後債発行(ハイブリッド債など)

- 転換社債発行(Convertible Bond)

- その他社債発行(ESG債/グリーンボンド/コロナ債など)

- 株式調達案件

- その他

- アクティビスト対応案件

- 自社株買い/増配要求対応

- ガバナンス対応

- IR対応

- 委任状争奪戦支援

- ホワイトナイト支援

- クレジットアドバイザー

- 格付マネジメント

- 将来的な調達ポートフォリオ計画立案

- アクティビスト対応案件

ジュニアバンカーの業務内容【資料作成】

さて大まかなイメージを掴んだところで、次に具体的な作業内容について説明します。

ジュニアの仕事は主にプレゼンをするシニアバンカーを補佐することが主目的になります。

その目的の多くが指すところは、つまりクライアントへの訪問資料を作成することになります。

大まかなスライドのストーリーやメッセージについてはシニアバンカーが決定し、詳細のデータ整備やパワポの見せ方についてはアソシエイト以下でメインに考えることになります。

アナリストがまずは草案をドラフトし、アソシエイトがレビューをした上でスライドの8割を決め、そのあとにシニアバンカーのレビューを受けて適宜修正した後に資料をファイナライズするというのが大まかな資料作成の流れになります。

いずれにせよアナリストワークとしてはエクセル・パワポを器用に使いこなすことを大前提に、余裕ができ始めたらスライドのストーリーラインが本当にこのままでいいのかという点にまで思考を振っていくようになれるのがベストです。

シニアが従前考えているストーリーよりも更にいい仮説があってインターナルミーティングで提案してみるようなことができれば、スーパーアナリストと呼ばれる日も近いと思います。

ただし最初は業界知見やコーポレートファイナンスの知見に関してシニアバンカーに打ち勝つのは厳しいところもありますので、序盤はしっかり作業をこなしてミスなく早くアウトプットを作成することが求められます。

案件に入ればイシューが発生するごとに個別の資料作成が発生しますが、今回はそういった個別具体の分析は除き、一般的によくやる分析やスライドの見せ方について説明しようと思います。

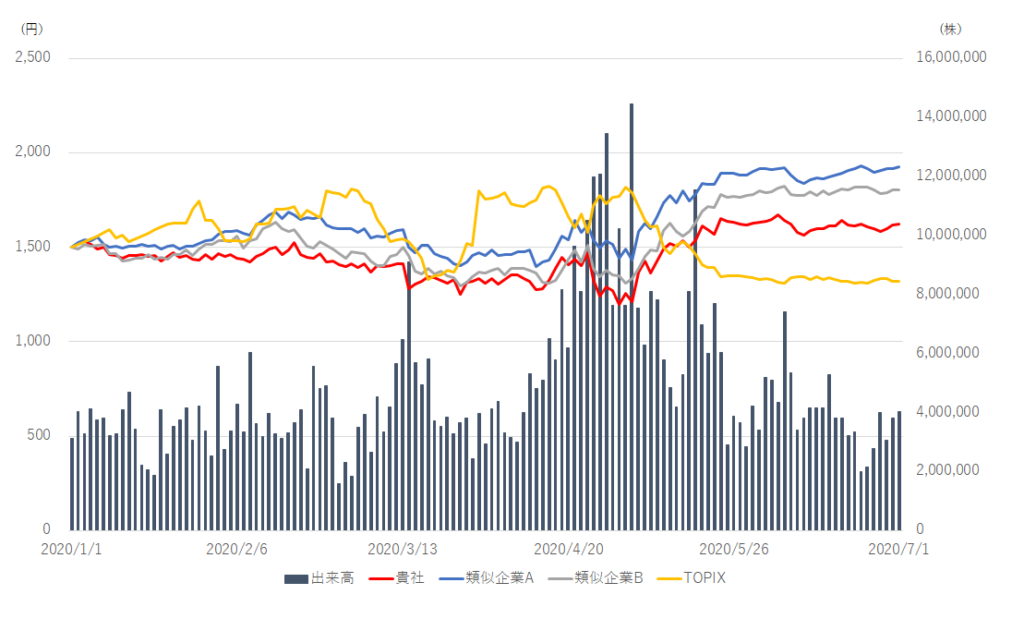

①株価チャート作成

アナリストとしてまず秒で作れるようになる必要があるのは株価チャート。

期間は資料によって年初来、過去1年間、過去3年間など様々ですが、期間中の株価の動き方を折れ線チャートとして作成することはアナリストの基本ワークです。

基本的には終値ベースでのチャートを作ることが多く、出来高加味の加重平均株価を使うことは稀です。

追加で入れるコンテンツがあるとすれば、出来高の棒チャート(日別の株式総取引量)、株価変動が大きい時期におけるアノテーション(注記)でしょうか。

特にアノテーションについてはシニアが株価分析を説明する際に、クライアントから「ここの大きく変動してる時期って何がありましたっけ?」という質問が来る可能性もあり、それを潰しておく意味もあるので意外と求められます。

最終的なイメージとしては下記のようなチャートを作るイメージです。

(数字は全てダミーです)

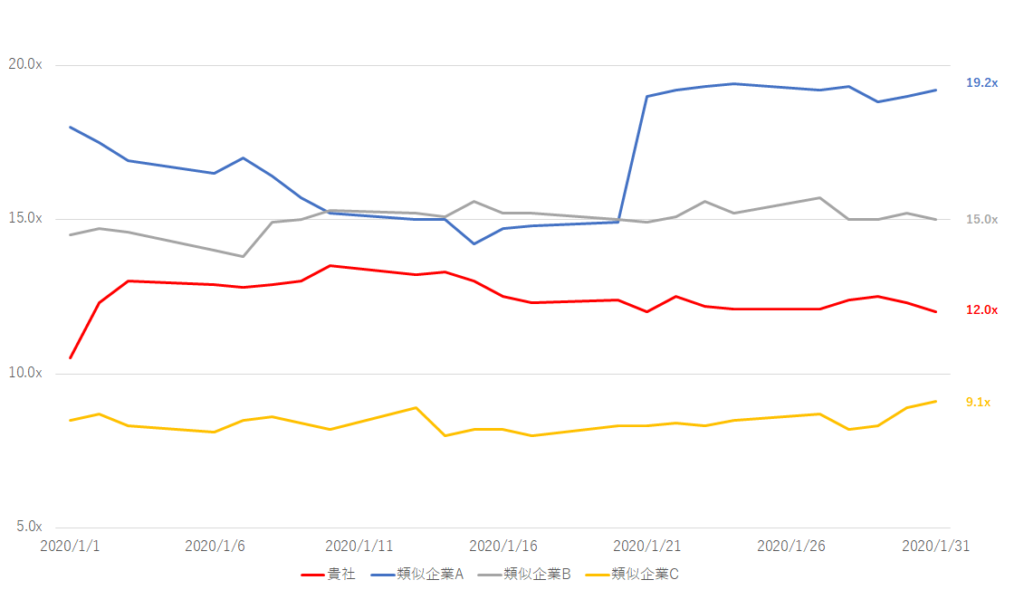

②ヒストリカルマルチプル分析

株価が割安か割高かを見る指標として、PER(時価総額÷当期純利益予想)・EV/EBITDA(企業価値÷EBITDA予想)・PBR(時価総額÷簿価純資産予想)等といったマルチプル指標が存在します。

(各マルチプルが示す意味合いについては下記の記事をご覧下さい)

[to be updated]

マルチプル指標の過去推移をチャートで示すことで、足許のマルチプルが過去に比べて割安なのか割高なのか(企業側から見ると、資本市場から評価が高いのか低いのか)の示唆を得ることが出来ます。

イメージとしてはこんな感じです(便宜的にPERとしましょう)。

分かりやすいように数字を乱高下させていますが、普通はこんなに利益予想値(通常アナリスト予想のコンセンサスを使用します)がひと月のうちには上下しないので、機関としては直近1年、3年、5年等の長期間を取ることが多いです。

赤色のラインが今回の提案先企業なので、このチャートであれば「貴社は競合他社に比べてマルチプルが劣後しており、資本市場からの評価は伸び悩んでいる」というようなストーリーに持っていくことが多いと思います。

PERが低いということは、つまりアナリストから純利益は割と強めに予想されているにもかかわらず時価総額が伸び悩んでいる(投資家から買いが入っていない)状況なので、長期的に見て競合対比でビジネスモデルの弱点がある等という点で資本市場からは持続的成長は見込めないと思われている可能性は高いね、ということになります。

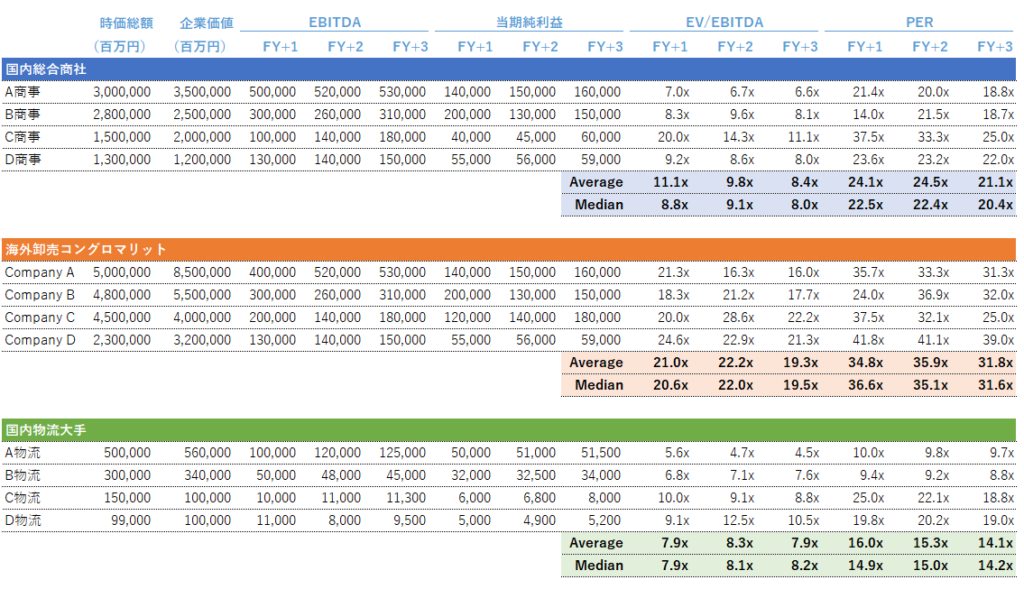

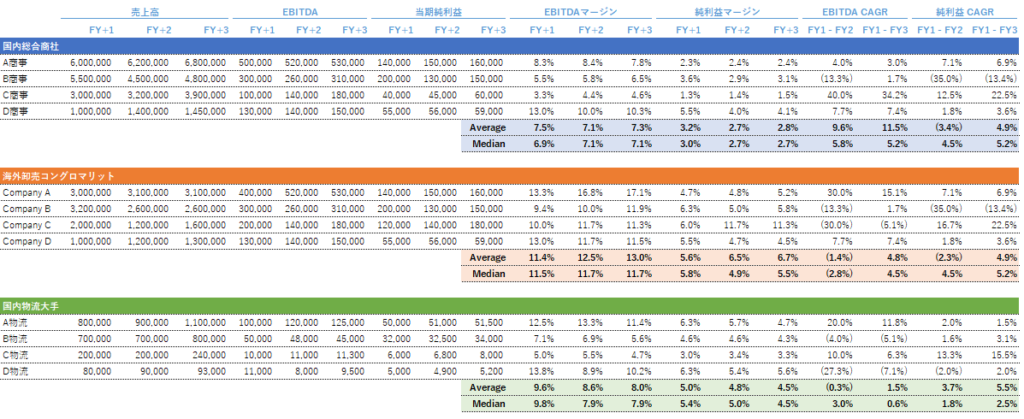

③Comps分析

類似企業比較分析は英語で言うとComparable Companies Analysisなので、通常投資銀行業界では「Comps(コンプス)分析」と呼ばれます。

投資銀行によって若干フォーマットが違ったり、資料によって盛り込む財務数値は変わったりしますが、概ねTradingとOperatingに分けてテーブルで見せる場合が多いです。

このようにテーブルで見せることで、各Peers(Compsグループ)でマルチプルや利益率・成長率の比較をすることが出来ます。

上のテーブルの数字はダミーですが、例えば「海外企業の方が利益率が高いため投資家からの期待が高く結果としてマルチプルが高めについている」というような示唆を出すことが出来ますね。

場合によってはPeersごとのヒストリカルマルチプルのチャートも作成して「海外企業が評価されているのは足許がたまたまなわけではなく、過去から一貫して高評価である」というメッセージを補強するようなこともあります。

④Merger Model作成

買収提案を企業に持っていく際には買収後の絵姿を見せることが重要です。

というわけで、買収対象企業が決まっている際は対象企業の財務三表と自社の財務三表をがっちゃんこしたモデルを作成する必要があります。

一通り財務諸表の仕組みが理解できれば何も難しいことはなく、下記のような手順でエクセル作業をしていくイメージになります(非連結会社を100%買収する場合)。

- 自社及び対象企業のスタンドアロンのOperating Modelを作成

- スタンドアロン:買収前の独立した形で考えること

- Operating Model:財務三表を繋げた将来予想モデル

※将来予想は事業計画等があればその数値を元にする場合が多くKPIにまで分解して考える必要があるが、簡易的に済ませる場合はアナリストコンセンサス予想を使う場合が多い

- 買収年度を決めそれ以降の年度について自社と対象企業のOperating Modelを足し算

- 最終的にPLについては単純合算、BSについても多くは単純合算、CFも多くは単純合算

- 最終的にPLについては単純合算、BSについても多くは単純合算、CFも多くは単純合算

- 連結仕訳をする

- 投資と資本の相殺をする

- 自社現預金を対象会社買収金額と相殺

- 買収金額と簿価純資産との差をのれんとして計上

※100%買収でない場合は非株主に帰属する当期利益、非支配持分の考慮が必要

- 連結2年目以降の連結修正仕訳をする

- のれん償却を考慮

- 当期純利益を利益剰余金として加算

- 取引間消去を実施(債務/債権、支払配当/受取配当 etc.)

※100%買収でない場合は非株主に帰属する当期利益、非支配持分の考慮が必要

- 投資と資本の相殺をする

- 資金調達が発生する場合は追加で調整する

- 借入調達の場合は現預金と長期借入金を増やす

- 社債調達の場合は現預金と社債を増やす

- 株式調達の場合は現預金と資本金を増やす

- ハイブリッド債の場合は現預金と資本金50%・社債50%を増やす

- 転換社債の場合は転換前までは社債、転換後は資本金

連結仕訳については他のブログやサイトでも詳しく記述されていますが、今後このサイトでも実務に即した形で解説記事を書こうと思います。

[to be updated]

⑤格付分析

上記でも少し触れましたが買収に当たって資金調達が発生する場合や、成長投資やリファイナンスを目的に更なる資金が必要になる場合、企業は銀行借入・社債発行による資金調達を第一に考えることが多いです。

ただし無尽蔵に有利子負債調達ができるわけでもなく、あまりに増えすぎると倒産リスクが上がるのでその境界線を分析する必要があります。

その際に使う指標は発行体に対して付与されている格付の分析です。

格付とは別に企業のランクを決めているわけでなく、有利子負債の割合や収益構造からみる倒産リスクを表している指標です。

格付は機関投資家側が企業の社債を購入する際に「この企業はどれだけ確実に元本・利息を償還してくれるか」を他社と比較して分かりやすいように示している指標であり、企業側も投資家のために格付機関と契約を結んで定期的に格付を出してもらうようお願いしています。

ランクとしては大きく分けてA格・B格・C格があり、さらにAAA・AA・Aと3段階で分かれており、かつ+・neutral・-の3段階で分かれている場合が多いです。

国内投資家向けの格付機関はJCRかR&I、海外投資家向けの格付機関はS&PかMoody’sである場合が多く、格付機関によって表記の手法は違いますが大まかには上記の区分だと思います。

A格の方が倒産確率が低いため利率は低く設定されており、C格はその逆となります。

日本企業は過度にバンクガバナンスを気にする(=利率を低く維持していざという時に銀行から相対で資金を借りやすくしたいと考える)のであまり格付を落としたがりません。

しかしコーポレートファイナンス上はある程度格付が下がったとしても資本の割合を減らしてより多くの利益を出す(=株主の投資効率を上げる)ことが求められるので、時には機動的な有利子負債調達も必要となるでしょう。

とは言え企業としては「何千億円までの有利子負債調達ならば格付を落とさずに済むか」というところを気にするので、投資銀行としてはエクセル上で幾つかのケースを用いてシミュレーションします。

用いる変数としては調達金額、社債の種類(普通or劣後/通貨etc.)あたりで、これらの数値をブラすことで境界線を見せるようにします。

特に劣後債(≒ハイブリッド債)については有利子負債であるものの、格付機関においては一部を資本認定してもらえる場合が多いため、ハイブリッド債自体の利率が高いとしても会社全体として格下げを嫌う場合の妥協解として近年注目されています。

(有利子負債に関する記事については下記の記事を参照して下さい)

[ハイブリッド債:to be updated]

格付機関によって主に見る指標は異なり、また業界によっても重きを置く指標は異なりますが、大体日系格付機関は自己資本比率、外資系格付機関はNet Debt/EBITDA倍率をみる場合が多いイメージです。

これに加えてガバナンスや利益率・成長率等の指標もバックチェックしながら格付を設定している場合がほとんどです。

投資銀行実務としては、企業側から普段格付機関と話す中でどのあたりの指標を重視して見られているかを予め聞いておき、その指標に数値を流し込んでシミュレーションします。

時には投資銀行が独自に格付機関とミーティングや電話会議を設定し、より業界に対する見方をヒアリングすることもありますね。

⑥EPS希薄化分析

有利子負債調達に限界を感じていたり、足許株価が割安で推移していたり、成長ストーリーを元により大きな資金調達を考えていたりする場合は株式調達を考えることもあります。

いわゆるエクイティファイナンスです。

エクイティファイナンスの場合は返済義務の発生しない調達であるため倒産リスク等は考える必要がありませんが、既存の株主としては自分の持っている株式に帰属する価値が希薄化してしまうと考えられるため嫌う傾向にあります。

この希薄化してしまう指標をEPS(Earnings per Share:1株当たり当期純利益)と呼びます。

例えば当期純利益100億円・発行済株式総数100株の会社があった場合、EPSは100億÷100=1億円です。

しかしその際に新株を400株発行したとすると、当期純利益100億円・発行済株式総数500株になるのでEPSは2,000万円に目減りしてしまいます。

当期純利益は株主に帰属する利益ですので、株式数が少なければ少ないほど自分の取り分が多くなるわけですが、新株発行はそれの逆なので既存株主としては渋い顔をするわけですね。

現実問題として当期純利益は全額株主に還元されるわけではなく配当によって一部還元されるだけですが、投資家としてはEPSを気にして見ている人が多いのは事実です。

だからこそ新株発行の規模によってEPSがどれだけ変化するかの感応度分析をする必要があります。

加えてストックオプションが発行されている場合は、そのストックオプションが行使された後の株式価値を使用することが多いです。

(ストックオプションの基礎や行使時の計算方法については下記をご参照ください)

[to be updated]

Excel上では発行予定新株数を決めて既存の発行済株式数と足し合わせることで新株発行後の株式総数を算定し、当期純利益を割ることでEPSを算出します。

新株数については調達したい総額を決定後に発行株価で割ることで算出します。

発行株価については足許の市場株価と同等以上でないと既存株主から批判が来るので、概ね市場株価の相場でおくことが多いです。

そして何%程度の希薄化であれば成長ストーリーでまかなえそうかのディスカッションをクライアントと深めていくことになります。

⑦DCFモデル・LBOモデル作成

ディスカウントキャッシュフロー(DCF)とレバレッジドバイアウト(LBO)については本格的な買収提案や案件化後のバリュエーション時に作業として発生します。

DCFとLBOの詳細の概念は別の記事に譲りますが、前者は主に買収対象企業のキャッシュフローをベースに本源的な企業価値を推定する手法、後者は主に買収金額を調達する際に有利子負債の割合を変動させてより投資効率を上げる調達スキームを検討する手法です。

後者は数年後のExitを前提とするモデルのため主にPEファンド向けの調達スキームの試算になりますが、株主にファンドが絡む案件(スポンサー案件と俗に言います)では必須のモデルとなります。

詳しいモデルの概念や実務での組み方については下記記事を参照してください。

[to be updated]

⑧アナリストコメント抜粋

日々のカバレッジ業務(マーケットアップデート等)や案件中にクライアントが決算発表を迎えた際にリサーチアナリストがどのようなビューを持っているかを纏める作業は多々発生します。

リサーチアナリストは投資銀行のリサーチ部門に属しており、各人で指定の業界・会社を専門にカバーして日々利益予測を出している人たちです。

例えばトヨタやホンダ等の自動車業界専門でカバーしているアナリストは常日頃から各完成車メーカーの生産台数を追っていたり、月次で売上予測を更新していたりします。

リサーチアナリストは金融業界の中では各産業の専門家なので、彼らの出しているアナリストレポート内のコメントは資本市場の声を代弁していると捉えることができます。

「●●事業に関しては今後のカタリストに乏しく、厳しい局面が続くと予想」「決算については類似他社比で安心感があり、今後の株価にはポジティブであろう」のようなコメントがあればドンピシャです。

勿論他にも目標株価(利益予測から算出される本源的な企業価値を元にした株価)やその元となるバリュエーション手法についても明記されているので、そういった部分を引用することもできます。

特にバリュエーション手法については業界によって見られている指標が違うため、専門家であるアナリストが何で見ているかを参考にする場合は多いです。

●●業界ならばEV/EBITDA、××業界ならばPERのように相場があったりするので。

ちなみにリサーチレポートは各投資銀行で発行されているので、会社で契約があれば自分たちの会社のレポート以外のものも参照することが出来ます。

例えば自分がシティグループ証券のバンカーだとしても、会社が他の投資銀行と契約しているのであればJPモルガンや野村證券のリサーチレポートを見ることが出来ます。

できるだけサンプル数が多い方がコメントやバリュエーション手法を抜粋する際も説得力があるので、基本的には契約のある投資銀行のレポートは全て参照する場合が多いです。

⑨ニュース記事検索

これも趣旨はアナリストレポートの抜粋と似ています。

日経新聞・Bloomberg・Financial Times・Reuter等のいわゆるTier 1の新聞社のニュース記事を検索し、内容量やインプリケーションのあるニュース記事を収集して纏めることで資料のメッセージの補強をします。

よく使うのは日経テレコンとFactivaですかね。

下記に投資銀行がよく使ってるベンダーを纏めているので参考にしてみてください。

⑩パワーポイント編集

これは言わずもがな、上記作業で集めた情報をPowerPointに落としていく作業です。

ただし基本とな雛形は会社の別の人たち(パワポ部隊)に外注することが出来るので、要件定義だけしてあげれば単純作業については時間を掛ける必要はありません。

ただし彼らの作業時間も加味してあげなくてはいけないうえ、常時依頼が殺到しているため込み合っているときは対応が遅れてしまう時もあります。

ジュニアバンカーとしてはできるだけ早く頭出しをしてタイムマネジメントをしてあげるのも効率的に仕事を進めるテクニックの一つとして重要です。

ジュニアバンカーの業務内容【クライアント対応】

ジュニアバンカーは資料作成がメインですが、シニアバンカーになるための橋渡しとしてアナリスト後半やアソシエイトにかけては徐々にクライアント対応が増えてきます。

ジュニアレベルでのクライアント対応は下記の通りです。

ワーキングレベルの連携

投資銀行側もディレクターやVPと呼ばれるシニアレベルからアソシエイト/アナリストと呼ばれるジュニアレベルが一体となってチームを組むように、クライアント側も部長クラスのトップレベルから中堅若手レベルの社員まででチームを組んで案件に取り組みます。

したがってデイリーの作業ファイル共有やミーティングアレンジ等は、投資銀行のジュニアバンカーとクライアント側の中堅若手(ワーキングメンバー)とのコミュニケーションを通じて行うことがメインになります。

特に案件中は定例ミーティングのほかに、突発的に発生した論点を解消するためのミーティング、会計・法務アドバイザーを交えたミーティング、相手サイドの企業やアドバイザーを交えたミーティング等、数多くの会議が発生します。

そういったタイミングごとにシニアバンカーのAvailabilityを確認し、日程を提示して調整するような業務はジュニアに全て降りかかってきます。

正直シニア付きの秘書さんに任せたいところではありますが、案件の文脈を理解しているのはアナリストやアソシエイトなので自分たちでアレンジしてしまうことがほとんどです。

相手側も同様で中堅若手がその部分を取りまとめているので、必然的にワーキングメンバーレベルでのメールや電話が増えていきます。

こういった日々のコミュニケーションを通じてクライアントへの対応力を磨いていくこととなります。

資料の詳細部分の説明

案件でもピッチでもどちらでも発生しますが、会議や訪問に同行する際は適宜シニアバンカーのプレゼンのサポートをすることになります。

シニアバンカーは大枠のストーリーやロジックは理解していますが、その根拠となる数値や分析方法については時間の関係で把握できていない場合も多いです。

そこで仮にクライアントから「このWACCの前提はどうなってる?」「●月の業界各社の株価が下がっている原因はなに?」という細かい質問が来た場合、より多くの一次情報に触れているジュニアがヘルプで入って回答することも多いです。

シニアバンカーのプレゼンを横目で見て学びつつ、自分自身も発言することによってクライアントコミュニケーションを学んだり訓練したりする場にするわけです。

ジュニアバンカーの業務内容【ハウスキーピング】

ここまではジュニアバンカーとして割と楽しくて身になる業務をご紹介しましたが、ここからはロジスティクス周りの雑用業務を紹介します。

正直あまり本質的ではないですが、まあジュニアバンカーの雰囲気を知ってもらうためにもお付き合いください(笑)

ミーティング設定

先ほどはクライアントミーティングの設定について書きましたが、インターナルミーティング(社内会議)についてはそれ以上に発生します。

資料作成段階で途中経過をオフィサーに共有し今後の進め方の確認をするインターナル、社内管理部門とのインターナル等様々なインターナルに参加したり、自分が参加しない場合でもオフィサーの日程を見て調整したりする煩雑な業務もジュニアの仕事です。

コミュニケーションを工夫すればインターナルの場合は秘書さんに外注することも多いですが、秘書さんがBusyだったり手際が悪かったりする場合もあるのでジュニア自身でやることも多いです。

こういったロジ周りの作業は中々面倒ですが仕方ないですね。

決算説明会の出席手配

ジュニアバンカーは必要に応じて決算説明会に出席し、決算の状況をキャッチアップすることが求められます。

正直決算の内容については決算短信やプレゼン資料を見ればわかるのですが、当日は高確率でリサーチアナリストが経営陣に質問を飛ばすのでそれをメモする必要があります。

親切な企業ならばあとで説明会のログをWebサイトで開示してくれますが、多くの企業はアナリストのQ&Aについては特に開示してくれません。

しかしリサーチアナリストはその企業の専門家なので質問には色々な示唆が含まれている可能性があります。

というわけで必要に応じて決算説明会の出席手配をするのもジュニアバンカーの業務です。

KYC業務

KYCとはKnow Your Customerの略で、日本語だと本人確認手続きのことを指します。

要は案件化前に行う「クライアントの信用調査」になります。

例えば取締役や従業員に反社会的勢力の関連人物がいないか、過去に違法行為や倫理に反する行為により書類送検・行政処分を受けたことがないか、マネーロンダリング行為等が発覚したことがないか等の角度から調査を実施し、投資銀行として取引していいクライアントかどうかを判定するわけです。

ただし多くの企業については既にFA(フィナンシャルアドバイザー)や引受証券会社になったことがあるため、過去の書類等を参照して簡易的にKYC業務を進めることが通常です。

加えて投資銀行としてコンフリクトチェック(利益相反チェック)を回す必要があり、それも広義のKYC業務に分類されます。

というのも特に外資系投資銀行の場合、クロスボーダー案件でバイサイド・セルサイドのどちらにつくかという議論があったりするためです。

例えば武田薬品によるシャイアーの買収の場合、投資銀行Aが武田薬品側(バイサイド)につくのかシャイアー(セルサイド)につくのかという議論が発生したとしましょう。

A社としてシャイアーにつくと決めたら、武田側からいくら「FAになってください」とお願いされてもバイサイドにつくことを諦めなくてはいけません。

また同時期に武田薬品の別のM&A案件にA社が武田側のFAになっていた場合、そもそもシャイアー側のFAになるとコンプライアンス的にマズいという議論も発生します。

別案件を通じて武田薬品の機密情報をA社として持っている中でシャイアーのFAになってしまうと、武田側の手の内を知った状態で交渉が出来てしまう可能性があり、武田側に非常に不利になってしまいます。

こういった利益相反のコンフリクトがないかをチェックする業務もジュニアとして重要です。

資料印刷

一番不毛な業務は資料印刷でしょう。

クライアントに持っていくための資料ならばともかく、インターナル用にオフィサーのために印刷する資料は不毛としか言いようがありません。

まだまだオフィサーもアナログな方々が多いので、直接紙にペンで修正点を書くことを好む場合もありますからね。

投資銀行の中にはiPadで資料共有し、デジタル端末上でペン入れをする合理的なハウスも存在しますが、まだまだ紙文化は色濃く残っています。

いずれはなくなるでしょうが、現状面倒なジュニアバンカーの業務の一つです。

投資銀行の激務度と休日

さて最後にジュニアバンカーの激務度合いと休日の使い方について少し触れていきたいと思います。

外資就活ドットコムやワンキャリアは勿論、東京カレンダー等でも「外銀は激務」と書かれることが多いですが本当のところどうなのでしょうか。

忙しさはアサインの状況でかなり変動

正直に言うとアサインが立て込んだ時は激務になり、アサインが落ち着くとすごく暇になります。

例えば手元にアサインメントとして以下を抱えている外資系投資銀行のアナリストがいるとしましょう。

2020年7月30日(木)時点

- 総合商社Aによる2,000億円のクロスボーダー買収案件(PJ Red)

※8月6日(木)案件公表 - 重工系企業Bによる500億円の外債発行案件(PJ Blue)

※12月案件公表 - 米自動車メーカーCによる日系自動車メーカーDの買収案件(PJ Yellow)

※2021年上半期案件公表 - ITベンチャー企業EのIPOビューコン

※8月4日(火)最終プレゼン

※ビューコン:アドバイザー選定のための複数投資銀行によるコンペ - 化学メーカーFへの市況アップデート資料作成

※8月10日(月)会社訪問

この場合、基本的には案件の仕事が優先です。

案件は収益に直結するため投資銀行的に案件公表まではまずこぎつけたいと考えるのが普通です。

概ねフィー契約としては案件公表時に数億円(アナウンスメント・フィー)、案件完了時に数億円(クロージング・フィー)とすることが多いので、とにかくまずは案件公表が目指すべき目標となります。

その中でも特に公表が近づいているPJ Redについては原則最優先にすべきアサインメントです。

価格交渉の最終局面で必要になりそうな討議資料の作成・追加リサーチのほかに、公表時に出すプレスリリースや説明資料等のドラフト等も進んでくる頃でしょう。

特に案件公表直前は突発業務が何時に飛んでくるか分からないので、アナリストとして昼夜気が休まることは少ないと思います。

必要に応じて他のピッチや案件については上司に相談してでも優先度を落とし、集中する必要があると思います。

PJ Blueについては12月公表なので、7月末であれば遅くてキックオフが始まる頃であり、早ければリーガルアドバイザーによる各種ドキュメントの回覧が始まる程度でしょう。

証券会社として書類のレビューをする必要はありますが、基本的に証券会社主導で何かを進めなくてはいけない作業は直近発生しなさそうです。

となるとPJ Blueは比較的落ち着いていると考えられます。

PJ Yellowについてはそもそも米国本社がメインFAとして作業を頑張っているはずなので、日本チームとして具体的な作業が発生することはあまりありません。

何なら業界知見のあるカバレッジオフィサーしかアサインされずあくまで日本チームは壁打ち相手となるだけという場合も多いですが、今回は簡易的な分析が発生すると考えられてアナリストがアサインされたとしましょう。

日系OEM各社の決算アップデートやマルチプル分析について等の作業は随時発生すると思いますが、公表時期も踏まえるとPJ Blueよりも落ち着いているかつ”片手間”でできる仕事が多くそこまで重くないと思います。

ITベンチャーEのIPO(Initial Public Offering:新規株式公開)のビューティーコンテスト(ビューコン/ベイクオフとも言う)については、最終プレゼンが来週頭に迫っているのでかなり忙しくなっているはずです。

IPOについては投資銀行チームと資本市場チーム(キャピタルマーケッツ)との協働アサインであるはずなので、他部署への資料回覧も踏まえて前広なタイムラインが引かれているはずです。

心配性なオフィサーの場合、プレゼンギリギリまで最終チェックが入る可能性がありジュニアとしては気苦労が絶えません。

ビューコンに勝てばアドバイザーとして案件にかかわれるようになり収益につながるため、既存案件に次いで重要なアサインメントであることは間違いないでしょう。

タイムライン的に場合によってはPJ Redよりも作業を優先する必要が出てくると思います。

最後の化学メーカーFに対する市況アップデートのアサインは比較的タイムラインに余裕がある上、作業量としては比較的軽いことが予想されます。

類似企業の株価やマルチプルのアップデート、化学業界をカバーしているリサーチアナリストのコメント抜粋等の業務に終始すると思いますので、慣れていれば数時間で作業自体は終了すると思います。

案件から最も遠いアサインなので手元の負担にはなりにくいはずです。

というわけで上記アサインを抱えているアナリストの場合、来週頭のビューコン終了まではPJ Red含めてかなり激務になると思います。

朝9時から業務開始、夜は28~29時(3~4時)程度の働き方になると思います。

場合によっては週末返上で土日も作業しなくてはいけなくなるかもしれません。

ビューコンが終了したとしても代わりにPJ Redの公表前対応が更に忙しくなってくるので、翌週は日付が変わる前に帰宅するのは困難かもしれません。

ただし6日に案件が公表してしまえばその夜は案件チームでディナーが組まれひと段落すると思うので、そこで心身の疲れを癒すことが出来ます。

その後は10日までの化学メーカーのピッチのアサイン程度しか具体的な作業は発生しなさそうなので、朝10時頃~夜20時頃の勤務時間でも過ごせる可能性は高いでしょう。

勿論PJ BlueやPJ Yellowで作業が発生してしまうと業務時間は延びるかもしれませんが、業務難易度的にはそこまで高くないので心理的に追い込まれることは少ないはずです。

ただ「締切が月曜日だから週末やればいいや」の精神で金曜日は朝まで飲み明かしに六本木に出掛けてしまったりすると土曜日は二日酔いでつぶれ、日曜日に慌てて作業をする羽目になったりもするので、油断は大敵です(笑)

8月10日を過ぎればいよいよ暇になるので、追加で新規アサインされない限りは夜19時にでも業務をあがることは可能でしょう。

ただし数十分おきに会社支給のiPhoneを確認して仕事のメールが来てないかは確認する必要がありますが。。

通常であれば土日は休みである場合が多い

8月10日以降の生活がいわゆる通常だとすると、土日は勿論保証されます。

上司側も基本的には週末に仕事を振るようなことはしません。

ただ8月6日までの生活のようにインテンシブになってしまう時期はどうしても土日は潰れます。

アサインの締切がカブッたりすると地獄のような日々になりますが、うまくかみ合えばやり過ごして早めに切り上げたり土日を死守したりすることが出来ます。

こればっかりは突発的なクライアントの依頼であったり、上司のイエスマン度(クライアントにプッシュバックせず、なんでも「はい承知しました」と引き受けてしまう度)に依存してジュニアの作業量が決定してしまうので何とも言えませんが、概ね投資銀行とは言え土日は休もうと思えば休めるワークフローにはなっていると思います。

週末は飲み会ラッシュ

通常のジュニアバンカーの場合、金曜日や土曜日は六本木・銀座・赤坂あたりで飲み会に明け暮れます。

多くの場合は合コンです(笑)

男性バンカーの場合、お相手は学生時代の知り合い・CA・日系一般職・水商売等様々ですが、飲み会の誘いや開催は日常茶飯事なので毎週末何かしらの飲み会に参加することになるでしょう。

社内の上司と飲みに行くこともあり、その後は2次会がラウンジやキャバクラになることも多々あります。

バンカーの日常の疲れは酒と女性の笑顔で洗い流れていくわけですね。

まとめ

以上長くなりましたが、ジュニアバンカーの業務イメージや魅力について語ってきました。

投資銀行志望者にとって参考になれば幸いです。