2020年7月8日:伊藤忠によるファミマ非上場子会社化公表

2020年7月8日、COVID-19で冷え込んでいたM&A市場で大きな話題となった案件が公表されました。

5大商社の一角である伊藤忠商事によるコンビニ大手・ファミリーマートの非上場子会社化です。

もともと伊藤忠商事は2018年のTOB(Take Over Bid:株式公開買い付け)によってファミリーマート株式を50.1%保有し連結子会社としていました。

伊藤忠商事グループの一員でありながら上場子会社としての立場は維持していたファミリーマートでしたが、今回のTOBを通じて決済開始予定日である2020年8月28日以後は伊藤忠商事の非上場子会社となります。

100%買収(完全子会社化)と言えれば分かりやすいのですが、厳密には他の株主も入る予定なので「非上場化」と表記しておきます。

伊藤忠によるファミマ非上場化の概要

公開買付者:

リテール・インベストメント・カンパニー合同会社

(伊藤忠商事99%/東京センチュリー1%)

買付割合:

49.90%

※残り50.10%は伊藤忠商事及びその完全子会社が既に保有

※TOB成立条件として最低約9.90%の買付成立が必要

買付価格:

1株当たり2,300円

※買付総額は約5,809億円

買収スキームイメージ:

①公開買付者がMAX49.90%をTOB

②TOBに応じなかった株主からスクイーズアウトで残り持分取得

③公開買付者持分から農林中金・全農に4.90%を譲渡

④公開買付者の株主である東京センチュリーを0.40%の直接株主に移行

※最終的に伊藤忠グループ94.70%、全農・農林中金4.90%、東京センチュリー0.40%

買い手側アドバイザー:

野村證券(フィナンシャル)

西村あさひ法律事務所(リーガル)

売り手側アドバイザー:

メリルリンチ日本証券(フィナンシャル)

森・濱田松本法律事務所(リーガル)

特別委員会アドバイザー:

PwCアドバイザリー(フィナンシャル)

中村・角田・松本法律事務所(リーガル)

(参考)2018年:伊藤忠によるファミマ連結子会社化の概要

この案件にはご存じの通り伏線があります。

2018年4月公表・8月完了の「伊藤忠商事によるユニー・ファミリーマートホールディングス(現・(株)ファミリーマート)の連結子会社化があります。

公開買付者:

伊藤忠商事の完全子会社

買付割合:

8.65%

※既存41.45%は伊藤忠商事及びその完全子会社が既に保有

買付価格:

1株当たり11,000円

※買付総額は約1,200億円

買付完了後のイメージ:

伊藤忠商事グループとして50.10%保有し連結子会社化

買い手側アドバイザー:

野村證券(フィナンシャル)

西村あさひ法律事務所(リーガル)

売り手側アドバイザー:

SMBC日興証券(フィナンシャル)

森・濱田松本法律事務所(リーガル)

伊藤忠とコンビニ事業の歴史

いまやセブンイレブンはイトーヨーカ堂を中心とするセブン&アイホールディングスの中核(三井物産が1.8%保有)、ローソンは三菱商事の連結上場子会社、ファミマは伊藤忠商事グループとなっているコンビニ業界ですが、ひと昔前までは随分と様子が違っていました。

(国内コンビニ産業の業界研究・沿革に関する記事はコチラ)

[To be updated]

特に伊藤忠商事はもともとセブンイレブンと関係が近かったのです。

1970年代:セブンイレブンの日本進出に協力

1920年代に家庭用氷の販売店として始まった米サウスランド社が1946年にセブンイレブンに改称し、徐々に食料品や調理用具など商品ポートフォリオを拡大した結果、いつしかコンビニエンスストアと呼ばれるようになりました。

日本にコンビニ(セブンイレブン)が入ってきたのは1973年。

サウスランド社がイトーヨーカ堂がライセンス契約を結ぶことで国内にもセブンイレブンが進出していくのですが、その仲介をしたのが伊藤忠商事でした(ちなみに1974年の国内第一号店は豊洲店です)。

伊藤忠商事は資本関係こそなかったものの、セブンイレブンの創業時から商品納入を担っていました(厳密には伊藤忠不動産が出店協力を名目に3%前後出資していましたが、戦略的資本関係とは言いにくい関係です)。

いわば二人三脚でコンビニ文化を国内に広めてきたわけですね。

当時海外の人から見たら「イトーヨーカ堂」と「イトーチュウ」の響きが同じなのでてっきり系列だと思っていたことも多かったとのことです。

当時はインターネットもないため情報格差は勿論のこと、Eコマースなんてものは存在しなかったため総合商社は伝統的なトレーディングビジネスで利ザヤを抜くビジネスモデルを謳歌していたわけです。

特に「近江商人」という企業理念を重んじ非資源分野に強みを持つ伊藤忠商事だからこそ、三菱商事や三井物産に先駆けてコンビニというコンシューマー分野に目を向けられたのかもしれません。

その読み通り順調な経済成長を続ける国内の時流に乗り、セブンイレブンは1号店からわずか5年後には東証2部上場とコンビニ業界シェア1位を達成します。

しかし結局伊藤忠商事は伊藤忠不動産経由で保有していたセブンイレブン株をこの時に全て売却してしまいました。

というのも当時1970~80年代前半はまだまだ大型スーパーの時代であり、コンビニは先の見えない新興勢力だったからです。

今は亡きダイエー等が栄華を極めていた時代の中、巨艦店による規模の経済にコンビニは潰されてしまうのではないかというのが世の中の見方だったのだろうと思います。

それであるならもう利確して別事業に資金を振り向けた方が得策と考えたのかもしれません。

1980年代:スーパー大手・西友に接近

ただ一方でセブンイレブンの発展度合いを間近で見ていた伊藤忠商事としては、新興勢力であるコンビニの魅力は捨てきれなかったのでしょう。

タイミングが合ったこともあり伊藤忠商事は西友に近づき、その結果ファミリーマートと徐々に接近していきます。

ファミリーマートは既に1978年に船橋に1号店を出店していましたが、当時は西友の社内事業の一つに過ぎませんでした。

しかしそのファミリーマートが1981年にスピンオフするやいなや、伊藤忠商事出身者だった沖正一郎氏が初代社長に就任します。

ちなみに西友はセゾングループ(旧西武系)に属するスーパーマーケット大手であり、もともとファミリーマートはセゾン系から端を発したということになります。

西武鉄道などは勿論ですが無印良品など今でも多くの人に親しみのある企業もセゾングループ出身であり、かつて栄華を極めた巨大財閥の残り香を感じることが出来ます。

(セゾングループに関する研究記事はコチラ)

[To be updated]

伊藤忠商事とセゾングループは実は近い関係にあったようで、1960年代にセゾングループのスーパーの一つである「マイマート」をJVで設立しています(西武百貨店60%・伊藤忠商事40%)。

西友と並ぶセゾン系列のスーパーとして拡大していき、1969年にマイマートが西友に吸収合併されて一本化されることとなってからも伊藤忠は西友の株主であり続けていました。

もともと伊藤忠商事が自力でスーパー事業に参入したかった中でセゾンのノウハウを吸収する目的でマイマートは設立されましたが、伊藤忠としては自力でのスーパー経営は諦めたという見方もできます。

しかし結果としてセゾングループと関係を持ち続けていたことが功を奏し、西友内のコンビニ事業であるファミリーマートにも一定の影響力を及ぼすことができたのでしょう。

現に初代社長の沖氏を含め、ファミリーマートの歴代社長は伊藤忠出身者が多くの割合を占めています。

ファミリーマートとの直接の資本関係はなかったものの、セブンイレブン同様にファミリーマートの商品納入を担っていた伊藤忠はトレーディングビジネスの中でコンビニ業界とかかわっていたのが80年代と言えるでしょう。

1990年代:ファミマへの出資を断行

日本国内のバブル崩壊も相まって、総合商社の伝統的なトレーディングビジネスの再考が叫ばれます。

現在総合商社は徐々にプライベート・エクイティ・ファンド(PEファンド)の性質を帯びてきていますが、その業態への移行が叫ばれ始めたのもこの頃からです。

トレーディングから事業投資へ、事業投資から事業経営へという大きな流れの中で、伊藤忠商事はコンビニ事業との関係における転換点を迎えます。

1998年の西友によるファミリーマート株の売却です。

これまで繁栄を謳歌していた大型スーパーマーケット業界の斜陽を体現するかのように、過剰債務返済のための子会社株の売却が発表されたわけです。

このタイミングで伊藤忠商事は西友からファミリーマート株を譲り受ける形で約30%にあたる約1,300億円の出資を決定します。

この出資によって競合・セブンイレブンとの蜜月関係は一時期崩壊の危機に直面しますが、セブンイレブンとしては「卸売業者には健全な競争をさせるべき」という方針を掲げていたため、資本関係にあった三井物産とも距離を置いて引き続き伊藤忠経由での商品納入も続けることになりました。

「商社に小売店経営は無理。餅は餅屋」という当時の鈴木敏文会長の方針は今も続いており、ある意味でセブンイレブンの強さが持続する理由なのかもしれません。

2000年代:ローソンと三菱商事が接近

伊藤忠商事の話題なので詳細は割愛しますが、ファミリーマートと同様のケースがローソンでも発生します。

ダイエーの子会社であったローソンが2000年から2001年にかけて、筆頭株主が三菱商事に代わるという事態が起こったのです。

奇しくもファミリーマートと同様に約30%の持分保有となりました。

前述した通りかつて栄華を極めたダイエーも西友と同様に経営不振に陥り、債務返済のために傘下のローソン株の売却に踏み切ったわけですね。

ダイエーも2004年から産業再生機構の支援を受けた末に2013年のTOBによってイオングループ傘下に入ってしまっており、一つの時代の終焉を見たような気がします。

一方のセブンイレブンは相変わらず独立路線を貫いており、総合商社と組んで系列を成すようなことはありませんでした。

代わりに2005年にセブンイレブン、イトーヨーカ堂、デニーズの株式移転によってセブン&アイホールディングスを設立し、自らの系列色を強める施策を打っていますがね。

2010年代:デジタル社会を見据えたファミマ連結子会社化

2007年のiPhone登場以後、大衆にとってデジタルサービスはグッと近いモノとなりました。

その中でコンビニの持つ暮らしのハブ機能とそれに伴う膨大な来店客データは、デジタル社会において次のサービスを生み出す宝庫となるポテンシャルを秘めています。

サプライチェーンの中で最下流に当たるコンビニは、将来的に消費者とリアル接点を持つ唯一の場所となる可能性まで考えられます。

そんな中で遂に2016年に三菱商事がローソン持分を更に増やして持分50.0%の連結子会社化に踏み切ります。

資源から非資源へのポートフォリオ分散を志向する三菱商事としては、連結子会社の三菱食品とのシナジーも含めた消費財への注力は重要だと判断したのでしょう。

こうしたコンビニに熱視線を注ぐのは、何も総合商社だけではありませんでした。

孫正義氏率いるソフトバンクグループも一時期コンビニを始めとするリアル店舗領域への関心を強めていたことは有名で、一説によれば伊藤忠商事に対しファミリーマートの共同買収まで持ち掛けたとされています。

前述の通り西友の子会社時代から長年ファミリーマートとのリレーションを築き上げてきた伊藤忠商事としては、第三者の介入は一種の脅威だったに違いありません。

特に経営手腕に定評のある孫さんが目を付けたとなれば、やはりコンビニというのは魅力的なアセットなのだなと思ったことでしょう。

段階的に持分比率を引き上げてきたファミリーマートについて、遂に伊藤忠商事も2018年に連結子会社化を断行します。

コンビニ大手3社のうち2社が総合商社の系列に入るという30年前には考えられない業界地図がここに出来上がったことになります。

2020年代:ファミマ未上場化とその先のヴィジョン

持分法適用会社から連結子会社に移行したことで、伊藤忠商事の連結財務諸表によりファミリーマートの業績が反映されるわけになったわけですが、伊藤忠としては旨味の更なる独占は勿論、昨今コーポレートガバナンスの観点で叫ばれている上場子会社の解消という論点にも直面していました。

(持分法適用会社と連結子会社の違いはコチラ)

[to be updated]

連結はしているもののファミリーマートが上場維持をしていることで、少数株主への配慮(上場会社としての独立性)と伊藤忠グループとしての経営効率化のProfits & Conflictsに頭を悩ませていたのは事実のようです。

今回の公開買付届出書には、これまでのスキームでの長所・短所については下記のように書かれています。

こうした中、伊藤忠商事は対象者を連結子会社化した後も、引き続き対象者株式の上場を維持することにより、対象者の業界に対するステータスや中立的立場による商権維持、優秀な人材確保等の上場会社としてのメリットを享受し続けられるようにする一方で、伊藤忠商事からの人的支援や伊藤忠商事グループが保有するサプライチェーン機能を積極的に提供することにより、対象者が多様化する消費者ニーズに対応し小売業界における厳しい競争に勝ち残り、持続的成長を実現するべく、伊藤忠商事グループと対象者との事業シナジーの顕在化に向けた取り組みを進めて参りました。

他方、伊藤忠商事は商社という業態の特性上、事業領域が多岐にわたり、必ずしもそれぞれの事業領域において対象者と利益が一致するわけではなく、伊藤忠商事及び対象者がともに上場会社として独立した事業運営を行っている現状では、対象者を除く伊藤忠商事グループ各社と対象者との間における、経営資源やノウハウの緊密な相互補完・有効活用に際し、その有用性、取引としての客観的な公正性についての対象者の少数株主の利益も考慮した慎重な検討を要することから、双方のコスト構造等の十分な情報共有や人的・物的な経営資源の再配分が行われない事等の一定の制約が生じ、伊藤忠商事グループ一体となって迅速な意思決定を推し進めていくことが十分に実行できていないと認識しております。

「株式会社ファミリーマート株式(証券コード:8028)に対する公開買い付けの開始に関するお知らせ」

主に総合商社とコンビニのシナジーは物流に係るコスト削減です。

要は流通(中流)を押さえている総合商社と販売(下流)を押さえているコンビニがタッグを組むことで、サプライチェーンの最適化をするということです。

原材料調達から製造・流通は勿論のこと、在庫管理やデータ分析にまでノウハウのある総合商社の知見を活用すればコンビニの更なる発展が望めるのはごく自然な考え方です。

ただしコーポレートガバナンスの関係上、上場親会社の上場子会社に対する過干渉は少数株主(残り49%を保有している伊藤忠以外の株主)の利益を損なう恐れがあります。

親会社側としたらできるだけ子会社から旨味を吸い上げたいのが本音であり、かつ過半の議決権を持っているのでやろうと思えば強制的にそれを実行できる立場です。

一方で子会社には別の株主も存在しており、子会社が上場している場合はそれら株主のために親会社からは独立した健全な事業運営をする必要があります。

これが親子上場にまつわる利益相反です。

そのためコーポレートガバナンスコード等では親子上場の清算が推奨されており、今回も親子上場の解消という目的は勿論あったと推察されます。

(親子上場のメリット・デメリットについての記事はコチラ)

[To be updated]

親子上場の解消は子会社株を手放すというやり方もありますが、上述の変遷を見ると伊藤忠商事としては持分比率を引き上げて完全子会社化して取り込む以外に道はなかったでしょう。

偶発要因ではありますがCOVID-19という今後のライフスタイルを左右するカタリストにおいてもコンビニ業界はどちらかといえばダメージは軽い部類です。

そういった諸々の要因を踏まえて、今回の買収による非上場化を踏み切ったのだと思います。

伊藤忠によるファミマ買収に関する市場の声

本件買収に対して市場はどのような反応をしているのでしょうか?

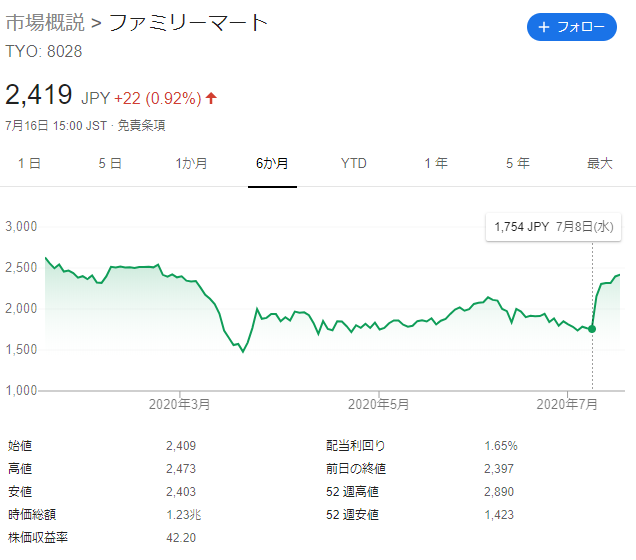

株価の反応

7月8日の場が閉まった後に案件が公表されていますが、公表後1週間のファミリーマート株の終値は下記の通りです。

- 7月8日(水) :1,754円

- 7月9日(木) :2,154円

- 7月10日(金):2,306円

- 7月13日(月):2,318円

- 7月14日(火):2,316円

- 7月15日(水):2,397円

- 7月16日(木):2,419円

TOB価格は2,300円ですが、7月10日以後は一貫してその価格を上回る水準で推移しています。

このままこの水準が続けば現在のTOBは不成立となるため、伊藤忠商事としては価格引き上げを検討せざるを得ない状況です。

そもそも現在の2,300円という水準が適正価格かどうかの議論は後述します。

各種記事媒体の反応

主要な経済ニュース媒体はどのように報じているのでしょうか。

日経をはじめ日を追うごとに新しい記事が出てきていますが、その中でもインプリケーションがありそうなニュースをいくつかピックアップしてみます。

「コロナTOB」にくすぶる不満 ファミマが異例の高値

日経電子版(抜粋) 2020年7月10日新型コロナウイルスまん延のさなかにTOB(株式公開買い付け)の対象になった上場企業の株価が、TOB価格を上回る異例の事態が相次いでいる。コロナ相場で下がった株価をベースに算出された値付けに「不満」がくすぶっているからだ。TOB価格の引き上げをにらんだ思惑買いも絡んで高値が維持されれば、TOBの成否を左右する展開も想定される。

(…)ファミマの場合、コロナ禍による株価下落でTOB価格が抑えられた。ファミマもTOB価格について「応募を積極的に推奨できる水準の価格に達しているとまでは認められない」と表明している。これがTOB価格引き上げの思惑につながった。ある国内証券のトレーダーは「個人投資家の活発な売買の象徴的な事例」と指摘する。

個人投資家の売買比率はコロナショック後に高まり、6月末に26.2%まで上昇。市場での存在感がコロナ前に比べて一段と大きくなった。ファミマなどのTOB銘柄は「TOB価格が下値となり、あわよくば引き上げも期待される状況だけに、回転売買がしやすい」(いちよしアセットマネジメントの秋野充成氏)。

日経電子版

伊藤忠とファミマ「一体化」でも拭えない不安

東洋経済(抜粋) 2020年7月16日確かに伊藤忠にとって、1日に1500万人が来店するファミマ店舗の存在は大きい。ファミマの顧客データを伊藤忠グループ内で利用して販促や金融サービスにつなげたり、店舗内に広告掲載スペースを作ったりといった、より一体となった取り組みを見据える。

ただ、この説明は2018年8月のファミマ子会社化時に挙げられた施策と内容が近い。当時はAI(人工知能)などの活用による次世代店舗の構築、金融事業や顧客基盤を生かしたデジタル戦略の強化、海外事業の強化を進めるとしていた。

2年前、伊藤忠は1200億円を投じて、ファミマを子会社化した。だが振り返ると、その成果には疑問符が付く。

ファミマは2016年9月、傘下にサークルKサンクスを持つユニーグループ・ホールディングスと経営統合した。統合直前は、両ブランドを合計すると国内店舗数は1万8240店を数え、業界首位のセブンに肉薄していた。しかし統合後、低収益店の大量閉鎖へと舵を切り、2020年6月末時点で1万6618店まで身を縮めた。2万0880店(沖縄除く)のセブン-イレブンとは差が開いた。

1日当たり1店売上高である日販も伸びていない。2018年2月期に52万円だったファミマの日販は、2020年2月期に52.8万円となったが、セブンとの10万円以上の開きは一向に埋まらない。日販の頭打ちはコンビニ各社に共通する課題とはいえ、子会社化後に目立ったヒット商品は出ていない。

(…)今回のTOB以前に伊藤忠は3000億円強をファミマへの出資につぎ込んだが、すべては回収しきれていない。5800億円という新たな投資を行うからには、伊藤忠自身の株主に対して、投資の明確な成果を示していく必要があるだろう

東洋経済

ファミリーマートを非公開化、伊藤忠が狙う「脱コンビニ」の道

日経ビジネス 2020年7月9日今回のTOBは、伊藤忠と東京センチュリーの合弁会社が実施し、後に全農と農中に株式を譲渡する手順となっている。伊藤忠は「今回の目的は、ファミマの非公開化」と強調、伊藤忠によるファミマの完全子会社化ではないという。

なぜ「非公開化」にこだわるのか。その裏には、ファミマを軸にした伊藤忠の提携戦略が透けて見える。

(…)どうやら伊藤忠の狙いは、ファミマを「脱コンビニに向けた事業再編プラットフォーム」にすることにあるようだ。伊藤忠は発表資料で非公開化の目的について、「ビジネスモデル転換で、既存ビジネスから得られる収益を大きく圧迫することになりかねず、一般株主の利益にそぐわない可能性がある」として大胆な構造改革の実施を示唆している。

さらに「国内外の戦略パートナーとファミマを含むデジタルJVを組成」「経営に深くコミットし(略)、事業再編・資本政策なども検討」などと説明している。国内での成長に行き詰まりが見え始めたコンビニモデルを改革する過程で、他社も含めた再編が必要になるとみているようだ。

であれば、伊藤忠によるファミマの完全子会社化ではなく、全農や農中、東京センチュリーという「戦略パートナー」を引き入れた理由も理解しやすい。伊藤忠以外の出資者がいれば、改革期にあるコンビニ事業に関心を持つ新たなパートナーの出資を迎え入れやすくなる。

日経ビジネス

国内主要ニュースは割とニュートラル、場合によってはネガティブな評価の印象です。

そもそもTOB価格が低いことを懸念しているのは勿論ですが、結果として非上場化するにあたっての投資総額が5,000億円を超えることに対する疑念は今後の政策で払拭していく必要があるでしょう。

伊藤忠商事の7月8日時点の終値は2,308円ですが、概ねその後は2,300~2,400円前後で推移しています。

本件買収を目的とした資金調達に関して現時点では新株発行の予定がないのはポジティブですが、資本市場はまだこの買収に対する評価は据え置いているということでしょう。

伊藤忠によるファミマ買収の違和感

私が公開買付届出書を最初に見た感想は「これ、アクティビストが放っておかないのでは?」でした。

日経ビジネス等でもTOB価格については一部触れられていますが、やはりTOB価格についての議論は再度発生すると思います。

個人的に気になっているポイントは以下の6つ。

①ファミマ側が応募推奨を出していない

通常TOBを受ける側の対象会社は、TOBに対するリアクションを取ることが求められます。

金融商品取引法による開示規制の中で対象会社側は意見表明報告書を出すことが義務づけられているからです。

意見表明報告書の中で対象会社は、そもそもTOBに「賛同」するのか、賛同するとしたら既存株主に対して「応募推奨」するのかという2点の意見表明をするのが通例となっています。

対象会社側がTOBに反対する場合は俗に「敵対的TOB」と呼ばれ、対象会社側としては既存株主に対してTOBに応募しないように呼びかけを実施し、TOBを成立させないように動くことが多くなります。

TOBに賛同する場合であっても、その次のステップとして「このTOBへの応募を推奨するか」というフェーズにおいて応募を推奨していない場合、対象会社としては完全にそのTOBに納得していないという姿勢をうかがい知ることが出来ます。

今回対象会社であるファミリーマートはTOBに賛同しているものの、応募推奨は出していない状況です。

当社は、本日開催の取締役会において、以下のとおり、当社の支配株主(親会社)である伊藤忠商事 株式会社(以下「伊藤忠商事」といいます。)及び東京センチュリー株式会社(以下「東京センチュリー」 といいます。)が出資するリテールインベストメントカンパニー合同会社(以下「公開買付者」といいま す。)による当社の普通株式(以下「当社株式」といいます。)を対象とする公開買付け(以下「本公開 買付け」といいます。)について、賛同する旨の意見を表明するとともに、本公開買付けに応募するか否 かについては、株主の皆様のご判断に委ねる旨を決議いたしましたので、お知らせいたします。なお、 当社は、昨今、当社の属する小売業界を取り巻く競争環境が激化するなか、当社が変化に機動的に対応 し厳しい競争に勝ち残っていくためには、伊藤忠商事と当社の経営資源等の相互活用をより一層促進し、 かつ伊藤忠商事と当社がグループ一体となって迅速に意思決定を進めていくことが不可欠であるとの認 識を伊藤忠商事と当社が共有したことから、賛同する旨の意見を表明しておりますが、本公開買付けの 買付け等の価格である 2,300 円は、当社の一般株主に投資回収機会を提供する観点では一定の合理性が あり、妥当性を欠くものとは認められないものの、一般株主に対し本公開買付けへの応募を積極的に推 奨できる水準の価格に達しているとまでは認められないことから、株主の皆様に対して本公開買付けへ の応募を推奨することまではできず、本公開買付けに応募するか否かは株主の皆様のご判断に委ねるこ ととしております。 なお、上記取締役会決議は、公開買付者が本公開買付け及びその後の一連の手続を経て当社を非公開 化することを企図しており、当社株式が上場廃止となる予定であることを前提として行われたものであ ります。

親会社である伊藤忠商事株式会社の子会社であるリテールインベストメントカンパニー合同 会社による当社株券等に対する公開買付けに係る意見表明に関するお知らせ(2020年7月8日)

②TOB価格が過度に割安に見える

上記ファミリーマートが応募推奨を出していない根拠として、TOB価格2,300円が割安すぎると判断したことにあると思われます。

この2,300円はどのような根拠で算定されたのでしょうか。

(バリュエーションに関する基礎的な理解記事はコチラ)

[To be updated]

伊藤忠商事側が公表している公開買付届出書を読み解いていきましょう。

伊藤忠(買い手)側の算定根拠

買い手側のフィナンシャルアドバイザーは野村證券です。

前回2018年のファミリーマート連結子会社案件時も野村が担当していたため、今回もその延長で起用されたものと思います。

野村證券は最終的に下記バリュエーション手法によって算定しています。

■野村証券(バイサイドFA)のバリュエーション

市場株価平均法:1,766~2,068円

類似会社比較法:946~1,951円

DCF法 :1,701~2,749円

「株式会社ファミリーマート株式(証券コード:8028)に対する公開買い付けの開始に関するお知らせ」

一般的に公開買付届出書に記載されるバリュエーション手法は市場株価平均・類似企業平均(Comparable Companies AnalysisなのでComps分析と呼ばれる)といったマーケットアプローチ、DCFに代表されるインカムアプローチの3手法です。

一般論としてDCFは企業の本源的価値をキャッシュフローから予測する手法でありプレミアムが含まれると考えられるため、買収時の価格レンジで一番使われやすいバリュエーション手法になります。

このプレミアムにはコントロールプレミアム(支配権獲得により企業を自由に経営できるようにするために支払う上乗せ分)のほかに、通常であれば買収後シナジーのプレミアムを含むケースも作成したうえで買収価格を算出していると考えられます。

(ただし公開買付届出書を見る限り、結局野村はシナジー加味の事業計画を今回の価格算定において採用していないとのことなので、今回のプレミアムは単純にコントロールプレミアムのみと考えられます)

市場株価平均については単純に株価終値の過去平均をいくつかのレンジを取って参照したものであり、今回の場合は公表前日(1,766円/プレミアム30.2%)、直近5営業日平均(1,777円/29.4%)、直近1か月平均(1,908円/20.5%)、直近3ヶ月平均(1,878円/22.5%)、直近6ヶ月平均(2,068円/11.2%)を取ってレンジを算出しています。

いわゆるコロナショックが3月にかけて発生し日経平均が一時16,552円(3月19日)まで落ち込んだことを加味し3月から6月頃までを株価回復期間とすると、直近3ヶ月平均より短い期間についてはコロナ以後の水準をもとに適正株価を算出していることになります。

しかし個人的にはコロナ以前の株価を考慮しなくていいのかは疑問です。

確かにCOVID-19による生活スタイルの変化によりコンビニ業界も打撃を受けているのは確かです。

先に引用した日経ビジネスの記事にもコンビニ業界のコロナ影響は下記のように書かれています。

同日発表したファミリーマートの2020年3~5月期の連結業績は営業収益が前年同期比15.9%減の1117億円、事業利益は54%減の89億円だった。在宅勤務が浸透し、コンビニ各社の来店客数は大きく減っているが、大手3社の中でもファミマは特に苦しんでいる。3~5月の既存店売上高の平均減少率はセブン-イレブン・ジャパンが4.6%、ローソンが8.9%にとどまったのに対し、ファミマは11.1%だった。澤田貴司社長は苦戦の理由を「都心部の店舗が厳しく、巣ごもり需要に対してマッチできる商品構成でもなかった。女性比率も低い」と説明した。

日経ビジネスより抜粋

しかし一方でファミリーマートの開示ベースの事業計画(後述)を見る限り5年を掛けて定常水準近くまで回復していく見込みであり、COVID-19の影響は現時点で限定的と見込む解釈もできそうです。

またDCF法の算定式を考えてみると、5年間のキャッシュフロー合計の現在価値よりもターミナルバリュー(継続価値)が大きな割合を占めるため、足許1~2年のCOVID-19の影響を過大評価してTOB価格を引き下げるのはやや強引な気もします。

何十年と企業が継続していく前提の定常水準である継続価値はCOVID-19の影響を(ほとんど)含んでいないですからね。

そう考えると、コロナ以前の株価水準も考慮した直近12ヶ月平均(2,100~2,200円前後?)にプレミアムを一定程度(通常30~40%前後)乗せた金額がTOB価格として妥当な気がしないでもないです。

少なくとも最初に伊藤忠側から提案した2,600円の水準を下回ることは考えにくいと思います(後述)。

ファミマ(売り手)側の算定根拠

売り手側のフィナンシャルアドバイザーはメリルリンチです。

過去のファミリーマートのM&AにおいてFAが公表されている案件を見た感じ、メリルリンチが起用されている事例はこれまでないように見受けられました。

プレスリリースを見る限り2015年のユニーとの統合ではシティグループ証券(セカンドFAとしてKPMG FAS)、2016年のサークルKサンクスとの統合は不明、2018年の伊藤忠による連結子会社化ではSMBC日興証券がFAを務めています。

ファミリーマートは過去に外債を出した記憶がないので、オファリング案件でも外資系証券会社であるメリルリンチをわざわざ引受証券会社に起用する必要もなさそうです。

国内債であれば、野村・SMBC日興・みずほ・三菱UFJモルガン辺りを起用する方が国内投資家にアクセスしやすいですからね。

既存の案件実績を見る限りはメリルリンチはリレーションがないように見えたので、今回メリルが起用されたのは意外でした。

ここからは勝手な推論になりますが、例えばコンシューマー業界カバレッジのバンカーがメリルに転職してきたような事例があれば今回の案件が獲得できる可能性は上がります。

また潜在的にアクティビストが入ってきそうでその初期的防衛策のディスカッションパートナーとしてメリルがファミリーマートと距離を縮めた等の「日頃の汗かき」が存在すればそれも勝因になり得ます。

案件規模や重要度的に単独でメリルのみに声を掛けたとは思えない(健全に投資銀行同士を競わせてFA選定したいはずだと思う)ので、形式はおそらくビューティーコンテスト(ビューコンやベイクオフとも言い、投資銀行がFAの座を巡って提案合戦をするアピールコンテストのこと)だと思いますが、結果としてメリルがFAを勝ち取ったということですね。

(ビューティーコンテストについての記事はコチラ)

[To be updated]

前置きが長くなりましたが、メリルリンチの算定価格は下記の通りです。

■メリルリンチ日本証券(セルサイドFA)のバリュエーション

市場株価平均法:1,766~2,068円

類似会社比較法:1,846~2,922円

DCF法 :2,054~3,432円

「株式会社ファミリーマート株式(証券コード:8028)に対する公開買い付けの開始に関するお知らせ」

市場株価平均は同じ期間を取っているので同額ですが、CompsとDCFについては大きく乖離しています。

メリルの選出した類似企業は公開買付届出書を見る限り、セブン&アイ、ローソン、ニトリ、パン・パシフィック(旧ドン・キホーテ)、ウェルシア、ツルハの6社です。

コンビニ大手、GMS系、ドラッグストアがビジネスモデル的に近いと判断したということでしょうか。

個人的にニトリを入れるくらいなら良品計画の方がよりコンビニに近しい購買行動の顧客が多いイメージですが、最近良品計画は株価が下落基調であることもあり適切なマルチプル水準がつかなそうということで外したんでしょうかね。

ドラッグストアに関してはコスモス薬品、スギ薬局、マツキヨ、サンドラッグ等も時価総額4,000~7,000億円前後で団子状態になっているので入れてもよさそうですが、あまりドラッグストアを入れすぎるとそちらにアンカリングされ過ぎるので2社に留めたという感じでしょうか。

余談ですがドラッグストア業界というのは成り立ち的にも結構面白いうえ、同規模の会社が林立していて再編機運が高まっており(マツキヨとココカラファインの統合が象徴的です)、一方各社によって商品及び地域ポートフォリオが違うという中々興味深い業界でもあります。

(ドラッグストア業界についての業界研究はコチラ)

[to be updated]

これらの業界がPERかEV/EBITDAのどちらでリサーチアナリストから見られているかはイマイチわかりませんが、公開買付届出書を見る限り今回はPERを用いて価格算定をしたようです。

セブン&アイのようなコングロマリットを含んでいるのでEV/EBITDAでは見にくかったということでしょうか。

どちらにせよ買い手側(野村證券)も同じようなCompsユニバースを選定しているはずなので、そこまでマルチプル(一般的に●.●倍のように表記されます)に大差はないと思います。

ですのでおそらく野村側がファミリーマートの来期利益水準(PER使用なら当期純利益、EV/EBITDA使用ならEBITDA)をコロナ影響を踏まえてディスカウントしたため、類似企業比較法で算出された株価レンジに差異が出たのではと勝手に考えています。

DCFについては野村證券よりも多く情報開示がされており、WACC(加重平均資本コスト。割引率とも呼ばれる)は3.25~4.00%、永久成長率(5年目以降定常的に成長していくと仮定した場合の成長率)は事業別に(0.25%)~0.25%と置いているとのことです。

有価証券報告書上の報告セグメントは「コンビニエンス事業」の1つのみですが、地域別・サービス別に各事業価値を計算してSum of the Partsにより企業価値を計算しているみたいです。

公開買付届出書を見る限り台湾ファミリーマートは確実に別で計算されており、他にもFami-Payの金融サービス等をコンビニ本体と別で計算しているのかもしれません。

ただソニーのように別々の事業が大きな柱になっているわけではなさそうなので、そこまで注力してみる必要性も薄いかなと思います。

以前私がバンカーだった頃にチラッと見た記憶ベースで申し訳ないですが、コンビニ業界のWACCはどのリサーチアナリストレポートでも概ね3~4%前後で置かれていたような気がします。

永久成長率(PGR)については忘れてしまいましたが、成熟産業では国内の低金利の状況を踏まえるとゼロと置く場合も多いのでメリルの前提にあまり違和感はありません。

WACCを下げてPGRを上げるとそれだけ企業価値は大きく出てしまうわけですが、上述の通りメリルが不当にそのような前提を置いているようには思えないので、ファミリーマートの事業計画を是とするのであれば割と適正な算出がされていると思います。

(投資銀行部門とリサーチアナリストの関係についてはコチラ)

[tu be updated]

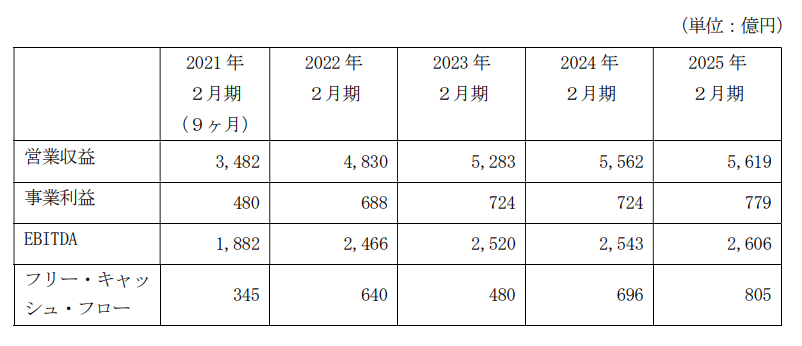

なお今回メリルの使用した財務数値は下記とのことでが、要するにファミリーマート側が見込む事業計画ということです(買収後シナジーは考慮せず)。

COVID-19の影響前である2019年2月期は営業収益(売上高)約6,200億円、2020年2月期(12ヶ月)は5,200億円なので、元の水準には届かないながら徐々に戻ってくる予測となっています。

特別委員会の算定根拠

経済産業省は2019年に「公正な M&A の在り方に関する指針」を発表しており、コーポレートガバナンスの視点に照らし合わせてより公正性の高い国内M&Aの実行を志向しています。

ガバナンス意識の低かった日本企業に対し資本市場の論理でアクティビストが介入するケースが増加したことも策定の背景の一つでしょう。

その指針の中で特別委員会についてこのように記述されています。

特別委員会は、構造的な利益相反の問題が対象会社の取締役会の独立性に影響を与え、取引条件の形成過程において企業価値の向上および一般株主利益の確保の観点が適切に反映されないおそれがある場合において、本来取締役会に期待される役割を補完し、または代替する独立した主体として任意に設置される合議体である

公正な M&A の在り方に関する指針

特に親子上場の清算においては親会社と少数株主で利益相反が起こりやすいため、近年の親会社による子会社のGoP案件(Go to Private/非公開化)では指針に沿って特別委員会が置かれるのが通例になってきました。

買い手でも売り手でもない第三者機関を立てることで、親子談合の抑制作用を期待できるという考え方に基づいています。

特別委員会のメンツについては後述しますが、フィナンシャルアドバイザーはPwCアドバイザリーです。

PwCの算定した価格レンジは下記の通りです。

■特別委員会(PwC)のバリュエーション

市場株価平均法:1,766~2,068円

類似会社比較法:1,694~2,168円

DCF法 :2,472~3,040円

「株式会社ファミリーマート株式(証券コード:8028)に対する公開買い付けの開始に関するお知らせ」

Compsについてはセブン&アイとローソンの2社のみを選出したようです。

売り手側のメリルよりやや低い価格水準なので、メリルとしては少しでも価格引き上げを目論んでドラッグストアやニトリ等も加えてマルチプル引き上げを行ったのかもしれません(ドラッグストアやニトリはコンビニよりもマルチプルが高い傾向にあった気がします)。

DCFについてはWACC3.31~3.91%、PGRは0%として算出したとのことで、こちらもメリル同様に違和感のある前提ではありません。

算出についての事業計画については公開していないものの、メリル使用のものと大きくは乖離していないと思います。

Sum of the Partsによる企業価値算出をしていない影響で少しメリルの算出レンジよりブレが少ないのかと思いますが、第三者機関としてはこのくらいの価格レンジが適正と考えているということですね。

③価格交渉で揉めた形跡がある

今回の公開買付届出書で特筆すべきなのは、価格交渉を巡る交渉がより詳細に記載されていることでしょう。

大まかに纏めてみると下記のような感じでしょうか。

2019年9月上旬:

伊藤忠がファミマ非上場化を検討

2020年1月上旬:

FAに野村證券、LAに西村あさひを起用

2020年1月下旬:

本件資金調達に関して農林中金(伊藤忠のメインバンクの一つ)に相談

※農林中金は戦略パートナーとして資本参加したい旨を伊藤忠に伝達

2020年2月上旬:

ファミマに対し初期的提案書とともに対象者に本件を打診

※伊藤忠商事の完全子会社化を想定しつつ、場合により第三者も戦略パートナーとして株主になる可能性も合わせて議論開始

2020年2月中旬:

伊藤忠側から東京センチュリーに戦略パートナーとしての株主参加を打診

※東京センチュリーは伊藤忠の持分法適用会社であり伊藤忠の意向に賛同

2020年2月下旬:

伊藤忠、農林中金・全農、東京センチュリーの3社で資本参加する旨を合意

※伊藤忠と東京センチュリー出資のSPC(公開買付者)によるファミマ買収スキームを想定し、非公開化後に農林中金・全農に株式譲渡

2020年3月2日:

TOB価格2,600円として伊藤忠側からファミマに提案

※買付期間は4月13日~5月26日

※東京センチュリーはまだ資本参加の確度が高くなかったためSPC参加から除外

※ファミマの同日終値は2,398円

2020年3月6日:

公開買付者がファミマ側から事業計画を受領

2020年3月上旬:

東京センチュリーが正式に資本参加する旨を伊藤忠に伝達

※投資可能金額は上限50億円

※SPCに出資してファミマを非上場化後、ファミマ株の直接保有を希望

2020年3月17日:

ファミマ側に買収スキームに東京センチュリーが加わる旨を伝達

※特別委員会も通じて東京センチュリーが資本参加する意義を説明

2020年3月28日:

TOB価格を2,000円程度に引き下げる旨をファミマに伝達

※COVID-19拡大を受けて事業計画をディスカウントしたと推察

※ファミマの27日(金)終値は1,892円

2020年4月13日:

本件見送りを公開買付者とファミマで合意

※COVID-19によるEC等へのシフトが向かい風となるがファミマ側は一過性影響とする一方、公開買付者側は中長期影響を見込む形となり認識の乖離が発生

※同日ファミマは業績予想を発表

2020年5月14日:

TOB価格を2,200円と再度修正したうえでファミマ側に提案

※COVID-19が一定程度落ち着いてきたため

2020年6月5日:

ファミマ側から公開買付者にTOB価格2,200円を承諾しない旨を伝達

2020年6月10日:

公開買付者がファミマ側から修正事業計画を受領

※COVID-19の影響を加味

※公開買付者側として独自の見通しを加えて当該数値を改定

2020年6月26日:

TOB価格を2,300円と再々修正したうえでファミマ側に提案

※買付予定数の下限を設定しない前提

※同日ファミマ側は「マジョリティ・オブ・マイノリティ」として24.95%(既存株主49.90%の半数)を下限とするよう公開買付者側に要請

2020年6月29日:

買付予定数の下限を9.90%とする旨をファミマ側に提案

※合計で伊藤忠グループが最低60%以上になるように設定

※TOBに原則応じないパッシブ投資家を見込んだ下限値

2020年6月30日:

ファミマは継続して24.95%を下限としてほしい旨を公開買付者側に要請

※公開買付者側の説明ではファミマ株主に説明がつきにくいと判断

2020年7月2日:

公開買付者側の希望条件でTOBをアナウンスすることを決定

※TOB価格2,300円、下限9.90%

※TOB成立後の臨時株主総会で上場廃止が可決した場合、スクイーズアウトを経てファミマの非上場化を実施

2020年7月7日:

ファミマとして賛同するものの応募推奨は出さない旨を公開買付者側に伝達

※「2010年以降における500億円以上のGoP案件」の平均プレミアム水準より本件プレミアムが低い点が反論の根拠

2020年7月8日:

閉場後に本件公表

※厳密には後場中に日経新聞からリーク記事が発表

要はコロナ影響をどう事業計画に織り込むかという点で買い手・売り手の見解が最後まで一致しなかったといえるでしょう。

伊藤忠側としてはより安く買い叩きたいインセンティブが働くので、コロナ影響をより大きく見積もって事業計画をディスカウントし、DCFで算出する企業価値を小さくしたと思われます。

そのロジックとして「コロナ影響はコンビニ産業において中長期的なインパクトを及ぼす」というビューを主張したのでしょう。

逆側のファミマとしてはより高く売りたいので、できるだけコロナディスカウントを少なく見積もらせるよう伊藤忠を誘導するインセンティブが働きます。

したがってコロナ影響は一過性である旨を主張するのは自然です。

個人的には上述の通り伊藤忠側が提示している2,300円という水準はやや割安かなという印象です。

伊藤忠側が事業計画を叩きすぎ感がありますね(笑)

現に株価も2,300円を上回っていることを踏まえると今後伊藤忠側がTOB価格を再度引き上げる可能性は存在すると思います。

④マジョリティ・オブ・マイノリティが成立条件にない

③のボックスの中でも一部載せていますが、マジョリティ・オブ・マイノリティの概念は非常に重要です。

非公開化で大事になってくるのが最後まで「少数株主への配慮」です。

すなわち伊藤忠グループ以外の株主の利益が脅かされないような形でTOB及び非公開手続き(スクイーズアウト)を進めないといけないわけです。

今回で言えばこの一連の手続きを経て、ファミマの少数株主から全株を伊藤忠グループに移す必要があります。

ではTOBの時点で何に気を付けないといけないかといえば「少数株主の過半以上の賛同を得る形でTOBにすること」です。

今回で言えば伊藤忠グループ以外の49.9%の株主(=少数株主)の半分である24.45%以上の株主からTOBへの応募を集められれば、実質的に少数株主からの賛同を得られたと言えます。

多くの場合は少数株主の過半の水準以上をTOB成立の下限としており、これが俗に「マジョリティ・オブ・マイノリティ」の概念です。

また非公開化(上場廃止)への手続きとして、TOB成立後には臨時株主総会の特別決議を設けて出席者の3分の2以上の賛成を得る必要があります。

特別決議を通すことで上場廃止に向けたスクイーズアウトを実施し、TOBに応募しなかった株主から強制的にファミマ株を買い取ることが出来るようになるためです。

念には念を押すならば、持分比率66.6%以上であれば確実に特別決議を通すことが出来ます。

たとえ全株主が総会に参加したとしても3分の2以上の賛成獲得は確実だからですね。

しかし今回はなぜかTOB成立条件として下限9.90%という妙な基準が設定されています。

要はTOB成立後の絵姿として伊藤忠グループの持分が60%以上になるような調整なわけですが、なぜこのような切り分け方をしたのでしょうか。

第一のロジックとして、66.6%以上の持分がなくても実質的に出席株主の3分の2に近い議決権を有することになる可能性が高いと伊藤忠側は説明しています。

最近の株主総会の平均的な出席率が92%前後なので、60÷92=約65%の議決権を有するというロジックです。

ただこれだけだと出席率によって66.6%に達しない可能性があり、ファミマの非公開化が実現できず妙な上場子会社が誕生してしまうリスクが存在します。

というわけで残りの賛成のあてとして第二のロジックを伊藤忠は用意しています。

第二のロジックは「会社ポリシーとしてそもそもTOBに応募しないパッシブ・インデックス運用ファンドのような株主が臨時株主総会では議決権行使のうえ賛成してくれるだろう」という点です。

野村證券の見立てでは割とこういったファンドがファミマ株を保有していると推測しており(30%前後)、24.45%に下限を置いてしまうとTOBが無条件に成立しなくなってしまうリスクが高まってしまうと説明してます。

つまり全株主(100%)-伊藤忠グループ(50.1%)-TOB非応募者(30%)=19.9%だけがTOBに参加できる株主にも関わらず、それを上回る数値を基準に置いたらTOBは絶対成立しないねということです。

パッシブファンド等は会社ポリシーとしてTOBには応募しないものの、株主として議決権行使はするため特別決議においては一定数賛成を得られるだろうというロジックです。

というわけで19.9%の約半数にあたる9.9%を実質的な少数株主の半数とするという前提を置いて、9.9%という数字が出てきたわけです。

しかしこれはあくまで仮定に仮定を置いた分析結果なので、本来的には24.45%以上を成立条件に置かないとガバナンス上はよろしくないですね。

この「マジョリティ・オブ・マイノリティ」を遵守せずともTOBが成立する可能性がある点はやや危惧されます。

⑤特別委員会のメンツが微妙

特別委員会は対象会社側が第三者機関として設ける委員会ですが、今回はそのメンツが微妙な気がします。

微妙というのもあくまで「公正な M&A の在り方に関する指針」に照らし合わせると微妙というだけで、決してその方々の経歴を否定するものではありません。

指針の中で特別委員会の構成人員については下記のように定められています。

特別委員会は、構造的な利益相反の問題による影響を排除する観点から、社外者、すなわち社外取締役、社外監査役または社外有識者で構成されることが望ましいが、それぞれの特別委員会の委員としての適格性は、一般に、以下のように考えられる。

a) 社外取締役

– 社外取締役は、①株主総会において選任され、会社に対して法律上義務と責任を負い、株主からの責任追及の対象ともなり得ること、②取締役会の構成員として経営判断に直接関与することが本来的に予定された者であること、③対象会社の事業にも一定の知見を有していること等を踏まえると、特別委員会の役割に照らして、社外取締役が委員として最も適任であると考えられ、独立性を有する社外取締役がいる場合には、原則として、その中から委員を選任することが望ましい。また、社外取締役が委員長を務めることも、特別委員会の実効性を高めるため実務上の工夫の一つとして考えられる

b) 社外監査役

– 社外監査役は、①本来的に経営判断に直接関与することが予定された者ではないものの、取締役会への出席・意見陳述義務や取締役の行為の差止請求権等を通じて、間接的な形で経営に関与すること、②株主総会において選任され、会社に対して法律上義務と責任を負い、株主からの責任追及の対象ともなり得ること、③対象会社の事業にも一定の知見を有していること等を踏まえると、取締役会に占める社外取締役が少数にとどまる現状においては、社外取締役を補完するものとして、社外監査役も委員としての適格性を有するものと考えることが妥当である

c) 社外有識者

– これに対して、社外有識者は、株主総会において株主の付託を受けて選任されているわけではなく、社外役員に比べて会社や株主に対する責任関係も不明確であり、株主による直接の責任追及も困難であるものの、M&A に関する専門性(手続の公正性や企業価値評価に関する専門的知見)を補うために、社外取締役および社外監査役に加えて、社外有識者を委員として選任することは否定されない

公正な M&A の在り方に関する指針

つまりは会社から独立している弁護士・会計士のようなプロフェッショナル職が構成人員となることが望ましいということです。

今回の特別委員会はファミマの社外取締役3人が選ばれていますが、残念ながらファミマの社外取締役にはプロフェッショナル職のバックグランドを持つ方々はいらっしゃいませんでした。

(2020年5月から弁護士の方が社外取締役に就任していますが、交渉の最中はいらっしゃいませんでした)

■特別委員会の構成人員

伊澤 正 氏

通産省→千代田化工専務執行役員→当社社外取締役

高岡 美佳 氏

立教大学経営学部教授→当社社外取締役

関根 近子 氏

資生堂執行役員常務→当社社外取締役

さすがにこのメンツであれば社外有識者の中から一人はプロフェッショナル職の人員を補填した方が良かったのではと思ってしまいます。

高岡さんが経営学部の教授とはいえ専門職ではありませんから、この特別委員会の脆弱性を資本市場から指摘される可能性は無きにしも非ずです。

本来親会社が安く上場子会社を買い叩くのを防ぐために設置される特別委員会ですが、専門家不在の状況ではどこまで牽制機能が働いたのかは疑問ですからね。

⑥買収スキームの謎

これはあくまで私個人の疑問ですが、買収スキームにおいてなぜSPCを使ったりしたのでしょうか。

SPC(Special Purpose Company:特別目的会社)を作って買収する目的は色々ありますが、本件については特別関係者の調査を大幅に減らせるという利点を取ったということでしょうかね。

特別関係者とは、公開買付者との間で一定の親族関係や資本関係など特別の関係にある個人・会社(形式基準)及び買付者との間で共同して対象株券等の取得、議決権の行使などに合意している個人・会社(実質基準)を指します。

つまり伊藤忠商事が直接の公開買付者になると数多ある伊藤忠の子会社全てが特別関係者に該当してしまい、利益相反がないか等の調査が無限に発生してしまいます。

ただSPCが公開買付者になれば、その株主である伊藤忠商事及び東京センチュリーのみが特別関係者となり、調査対象を狭めることが出来ます。

また伊藤忠にとっては連結納税制度が適用されずに済むことも一つのメリットになるかもしれません。

ファミマが直接伊藤忠の連結子会社になった場合、連結納税の対象になります。

その場合連結納税前の年度においては繰越欠損金の相殺ができなくなったり、固定資産等をいちいち時価評価する手間が生じます。

勿論メリットもあるのですが今回はこの手間の削減を取ったということでしょう。

アクティビスト介入の想定シナリオ

以上長々と本件について説明してきましたが、割安なTOB価格や特別委員会の脆弱性等を踏まえるとアクティビストが本件に介入してくる可能性は多少なりともある気がします。

そもそもこのままいくとTOB価格を引き上げないと伊藤忠としては買収を実施できないため、いまエントリーするだけでアップサイドを望むこともできます。

また日本市場への本格進出ができていない海外アクティビストファンドにとって、本件に関与出来たら一定のマーケティング効果が見込めることも追い風です。

香港オアシスの日本初案件は2014年の任天堂、米サードポイントの日本初案件は2013年のソニーに対するアクティビズムでした。

日本人を雇っていない海外ファンドとすれば、知見の限界的にもマーケティング効果にしてもこういったブルーチップ企業から日本株投資を開始するのが自然と言えるかもしれません。

①ファミリーマート株の大量保有

ファミリーマートは時価総額が1.2兆円であるうえ、伊藤忠グループが既に50.1%の株式保有をしていることを考えると、規模的にも株主構成的にもアクティビストが新たにTOBを仕掛ける可能性は低いと思います。

それであるなら例えば120億円を投じてファミマ株1%を保有し、株主として声を上げるのが現実的でしょう。

5%以上の保有をする場合は大量保有報告書の提出が義務ですが、1%であっても株主提案やパブリックキャンペーンは可能です。

②パブリックキャンペーンによるファミマ株主への呼びかけ

無事ファミマの株主となった後は「TOB価格が割安すぎる=伊藤忠が安く買い叩こうとしてるので、ファミマの株主の皆さんは今のTOBに応募しないようにしましょう!」と声を挙げることでTOB不成立を狙うのが定石です。

最低9.90%の株主が応募すればTOBは成立するので割と強めのキャンペーンをする必要はあるかと思いますが、結局その後の臨時株主総会の特別決議に向けた委任状争奪戦になることが予想されます。

この特別決議の否決に向けて更にパブリックキャンペーンを強めればいいわけです。

TOB非応募の株主がどれくらいいるのかは未知数ですが、伊藤忠グループとしては目の上のこぶになることは間違いないでしょう。

③伊藤忠にTOB価格の引き上げを要求

現在のTOBが不成立の場合は更なるTOB価格引き上げを要求することは勿論、仮にTOBが成立した後でも特別決議が否決できれば再TOBを要求することもできるでしょう。

引き上げ後TOB価格が適正(=期待リターンに見合う)と判断した場合は応募し、利ザヤを抜くことでリターンをあげることが可能でしょう。

(2020/8/27追記) アクティビストの介入

やはり当初の目論見通り本件にはアクティビストが介入してきました。

それも2社。

上記の想定シナリオではなく賢く利ザヤを取ろうとしてきたオアシス、あくまで正攻法で要求を突き付けたRMBキャピタルについて動向を簡単に纏めたいと思います。

オアシスによるファミリーマートへの特別配当要求

オアシスマネジメントは香港拠点のヘッジファンドであり、投資以外にもアクティビストとして活動する「モノ言う株主」です。

日本市場への上陸案件は任天堂へのアクティビズム(2014)であり、あくまでコンピューターゲームにこだわる任天堂に対して「スマホ用ゲームを作れ」と要求しました。

オアシスの提言が元になったかは分かりませんが、実際にこれは後年ポケモンGOで実現されるのでオアシスの先見の明は中々のものだと言えるでしょう。

日本市場においてオアシスは間違いなくTop Tierのアクティビストファンドです。

そんなオアシスは本件に対しどのように介入したのでしょうか?

2020年8月6日のオアシスの声明から読み取れることは下記の通りです。

オアシスによる本件介入概要

対象会社であるファミリーマートに対し、TOB成立前に特別配当として1株当たり最大1,062円の特別配当を要求

推察理由①:TOB価格2,300円の正当化のため

現状の株主価値を考えると2,300円という価格はあまりにも割安であり、特別委員会(PwC)の提示している2,472-3,040円のレンジ外という有り様である。ファミリーマート側としても賛成はしているものの応募推奨はしていないことから、当該価格が過度に割安であることが示唆される。そこで特別配当によって純資産を削りTOB価格2,300円に見合うだけの企業体にまでBSを縮小させると同時に、伊藤忠の強圧によって不利益を被る少数株主に対して恩恵を享受できるようにすべきであろう。

推察理由②:伊藤忠がTOB価格引き上げに応じる姿勢がない

8月5日のFY2021/3 1Q決算説明会において、伊藤忠の鉢村 剛CFOは「TOB価格2,300円は適正であり、これでTOBが失敗するなら非上場化はしない」という強気の姿勢を打ち出した。伊藤忠は過去にもデサントに対して敵対的TOBを仕掛け成立させたりと、その強硬姿勢はある意味で社風の一つとも考えられる。そこで正面から伊藤忠とぶつかっても摩耗するだけなので、被買収側のファミリーマートへのアプローチに切り替えることで利ザヤを得られる可能性を上げた方が得策である。

少なくとも日本の親子上場解消案件において、このような賢い手法で介入したアクティビストファンドはいないと思います。

状況に応じて上手く立ち回るオアシスの巧妙な戦法が見て取れますね。

被買収企業がTOB成立前に特別配当することは珍しくありませんが、これはあくまで節税目的で行われます(益金不算入制度の活用)。

しかし今回は節税というより少数株主保護の観点での特別配当要求になっており意味合いは違うものになっています。

かつ親会社である伊藤忠が高圧的な態度を取り続けるのでアクティビズムを実施しても埒が明かない可能性が高いです。

伊藤忠は現在総合商社の中で業績好調のため、資本市場としても現状の経営陣を推してあげる方向性です。

ということは他の株主の賛同も得にくいというわけです。

このような状況だったため、被買収側であるファミリーマートに近づいた方が得策と考えたのでしょう。

実際に特別配当は実施されないままTOBは成立してしまいましたが。笑

RMBキャピタルによる伊藤忠商事へのTOB価格引き上げ要求

続いて2020年8月10日には米シカゴのアクティビストであるRMBキャピタルが伊藤忠に対して提案声明を公表しました。

こちらは事前シナリオ通り、オーソドックスな提案となっています。

RMBキャピタルによる本件介入概要

買収である伊藤忠商事に対し、TOB価格を従来の2,600円に戻すことを提案

理由①:株価算定書が非公開である

親子上場解消の案件では最近売り手側のFAが株価算定書を公表することが多い。要は安く買い叩かれていないかを外部株主が確認するための書類なわけだが、本件においては開示されていない。これでは本TOB価格が妥当なものなのかどうかの判断がつかない。

理由②:過剰なコロナ影響見積もりは不要

長期的な企業価値を考えると、コロナ影響を重く見過ぎるのは適正価格を歪めることになる。前述の通りDCF法ではターミナルバリューが太宗を占めるわけで、足許業績が多少落ち込んでも貢献度は高くないため、それだけでTOB価格を引き下げるのはどうなのか。

理由③:少数株主保護の視点の欠如

2019年に経済産業省が「公正なM&Aの在り方に関する指針」を発表し、MBO及び親子上場解消案件における少数株主保護の意識を強く持つように啓蒙を始めている。通常であるならマジョリティオブマイノリティを獲得できない限りTOBは不成立にするのが定石だが、今回伊藤忠商事は「TOB非応募の株主が30%前後いるからそもそもマジョリティオブマイノリティの獲得が構造上難しい」という大義名分で、持分60%になればTOBが成立してしまうという妙な下限設定になっている。自己都合の勝手な解釈で少数株主の意見が反映されないリスクが存在することは遺憾である。

ロジックとしてはいたってシンプルですね。

要は旧態依然とした親子上場解消ではなく、次世代型の親子上場解消に努めよということです。

これだけだと何も面白くはないのですが、声明の最後にRMBは伊藤忠に対して精一杯の皮肉を込めてこう書いています。

RMBは、伊藤忠の企業理念である「三方良し」を拠り所に、伊藤忠が公開買付価格を当初予定していた2600円に戻すことを提案します。

売り手よし。同価格は、ファミリーマート特別委員会の取得したPwC算定株価(DCF: 2472円~3040円)の中央値2756円を下回るものの、下限値を上回っており、同社取締役会が少数株主に対し応募推奨することが可能となる。

買い手よし。同価格は、伊藤忠が取得した野村証券算定株価(DCF:1701円~2749円)の中央値2225円を上回るものの、上限値を下回っており、同社株主への説明責任を果たせる。

世間よし。伊藤忠・ファミリーマートが日本を代表する企業としての社会的責任を全うし、改定MBO指針に則ったベスト・プラクティスを示すことができる。引いては、日本における健全な資本市場の発展に資することができる。

現状の公開買付条件では、買い手のみが満足し、売り手、世間が納得できないため、将来にわたって禍根を残す恐れがあるとRMBは考えます。伊藤忠、ファミリーマート両社の株主として、全ての関係者が納得のできる条件で本公開買付が実施されることをRMBは期待します。

RMBキャピタル:伊藤忠によるファミリーマート公開買付に反対し、買付価格を2600円に戻すことを提案します

「三方よし」とは伊藤忠商事の企業理念です。

創業者・伊藤忠兵衛は近江商人出身であり、近江商人が一番大事にしていた心意気が「三方よし」と言われています。

商品を売る側にとってもメリットがあり、買う側にもメリットがあり、かつ社会的にもメリットがあるという3つの方向でハッピーな状態になる取引こそ伊藤忠が目指すべきビジネスだというわけです。

しかし今回の案件は買い手である伊藤忠のみが得をして、残り2つの売り手と社会が納得しないのでないか?とRMBは投げかけているわけです。

高圧的な相手には嫌味で返しているわけです。笑

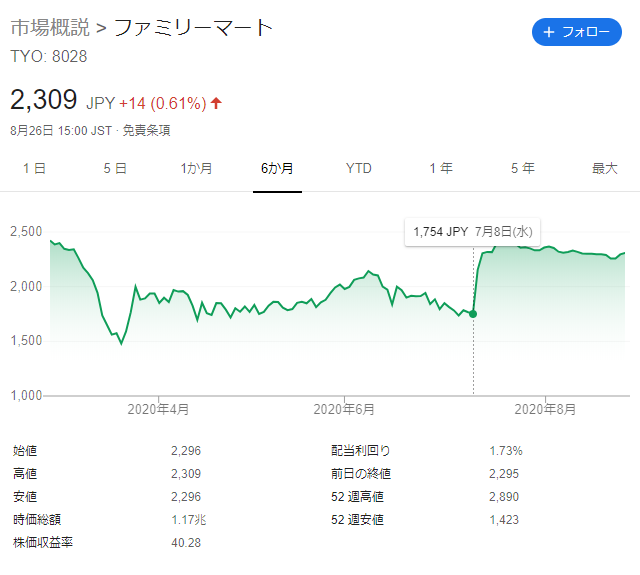

(2020/8/27追記)ファミマTOB成立

個人的にはもう少しヒートアップするかと思いましたが、結局本TOBの下限である60%を超え、65.7%の応募が伊藤忠に集まったため、2020年8月26日にあっさりTOBは成立してしまいました。

株価についても一時期は2,400円台にまで突入しましたが、いつしか直前には2,200円台後半に落ち着いてしまいました。

伊藤忠の強気な姿勢が資本市場をビビらせたということでしょうかね。

ただしこの後非上場化をするためにはこの後開催される臨時株主総会での特別決議でスクイーズアウト手続きが可決されないといけません。

特別決議では出席者の3分の2(66.6%)以上の賛成が必要であり、仮に出席率が100%で伊藤忠のみしかスクイーズアウトに賛成しないとすると非上場化は失敗する計算になります。

しかし伊藤忠の論理からすれば「TOBには会社ポリシー上応じられないが、実は本件に賛成してくれるヘッジファンドも多い」はずなので、いわば「静かな株主」が特別決議で賛成に回ってくれるのではないかということです。

果たして蓋を開けてみないと分かりませんが、スクイーズアウトはTOB価格と同額で行われることが普通なので、臨時株主総会前後の株価が2,300円以下であれば既存株主もスクイーズアウトで自分の株を引き取ってもらえればより多く利益ができることになります。

現在は2,300円近辺をフラフラしていますが、2,200円台後半に安定してくるようなことがあればすんなりスクイーズアウトは可決される可能性は高いです。

まとめ:上場子会社の100%買収はセンシティブ

以上伊藤忠商事とファミリーマートの案件について、つらつらと知見を述べてきました。

本件は業界の成り立ち、価格交渉等いろいろと論点の多い面白い案件だと思います。

私の推論ベースの内容ではありますが、コーポレートファイナンスの理解を深める一材料になれば幸いです。